割引現在価値の概要と重要性

割引現在価値(Discounted Present Value, DPV)とは、将来のキャッシュフローを現在の価値に割り引いた値のことです。これは、投資の評価や企業価値の算定において重要な概念であり、将来の収益を現在の価値で評価するための手法です。

割引現在価値を求めることで、異なる時点で発生するキャッシュフローを比較しやすくし、投資判断を行う際の基準となります。

割引現在価値の計算方法

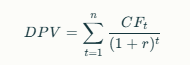

割引現在価値は以下の式で計算されます:

CF_tは時点tにおけるキャッシュフローrは割引率(ディスカウントレート)tはキャッシュフローが発生する時点nはキャッシュフローが発生する期間の総数

この式により、将来のキャッシュフローを現在価値に換算し、それらを合計することで割引現在価値が求められます。

割引率の選定

割引率は、将来のキャッシュフローを現在価値に割り引くための利率であり、以下の要因を考慮して選定されます:

- リスクフリーレート:国債などの安全な投資の利回り

- リスクプレミアム:投資のリスクに応じた追加の利回り

- 企業の資本コスト:企業が資金を調達する際の平均コスト(加重平均資本コスト、WACC)

適切な割引率の選定は、割引現在価値の正確性に大きく影響します。

割引現在価値の応用例

割引現在価値は、以下のような場面で広く応用されます:

- 投資プロジェクトの評価:将来のキャッシュフローを現在価値で評価し、投資の妥当性を判断します。

- 企業価値の算定:企業の将来の収益を現在価値に換算し、企業価値を評価します。

- 債券の評価:将来の利息と元本の支払いを現在価値で評価し、債券の市場価格を算定します。

- 不動産投資の評価:将来の賃料収入や売却益を現在価値で評価し、不動産投資の妥当性を判断します。

割引現在価値のメリットとデメリット

割引現在価値には以下のようなメリットとデメリットがあります:

メリット

- 時間価値の考慮:将来のキャッシュフローを現在価値で評価することで、時間価値を考慮した正確な評価が可能です。

- 比較可能性の向上:異なる時点で発生するキャッシュフローを比較しやすくします。

- 投資判断の基準:投資の妥当性を判断するための客観的な基準を提供します。

デメリット

- 割引率の選定の難しさ:適切な割引率の選定が難しく、評価結果に大きな影響を与えることがあります。

- 将来のキャッシュフローの不確実性:将来のキャッシュフローの予測が不確実であり、評価結果に不確実性が伴います。

- 複雑な計算:計算が複雑であり、特に長期的な投資プロジェクトでは多くのデータが必要です。

まとめ

割引現在価値は、将来のキャッシュフローを現在の価値に換算することで、投資の評価や企業価値の算定において重要な役割を果たします。

適切な割引率の選定と将来のキャッシュフローの正確な予測が求められるため、慎重な分析が必要です。割引現在価値を正しく理解し活用することで、より効果的な投資判断が可能となります。