株のサヤ取りとは?

サヤ取りは世界三大利殖(サヤ取り、サヤ滑り取り、オプションの売り)の一角に並べられ、世界で最も裕福な一族であるロスチャイルド家や、イングランド銀行を潰したことで有名な投資家のジョージ・ソロスがおこなっていた手法です。

裁定取引やアービトラージなどとも呼ばれており、2つの証券会社の価格差を利用したサヤ取りや、仮想通貨の先物と現物の価格差を狙うサヤ取りなど色々な種類ありますが、今回ご紹介するのはもっと手軽にできる株の基本的なサヤ取りです。

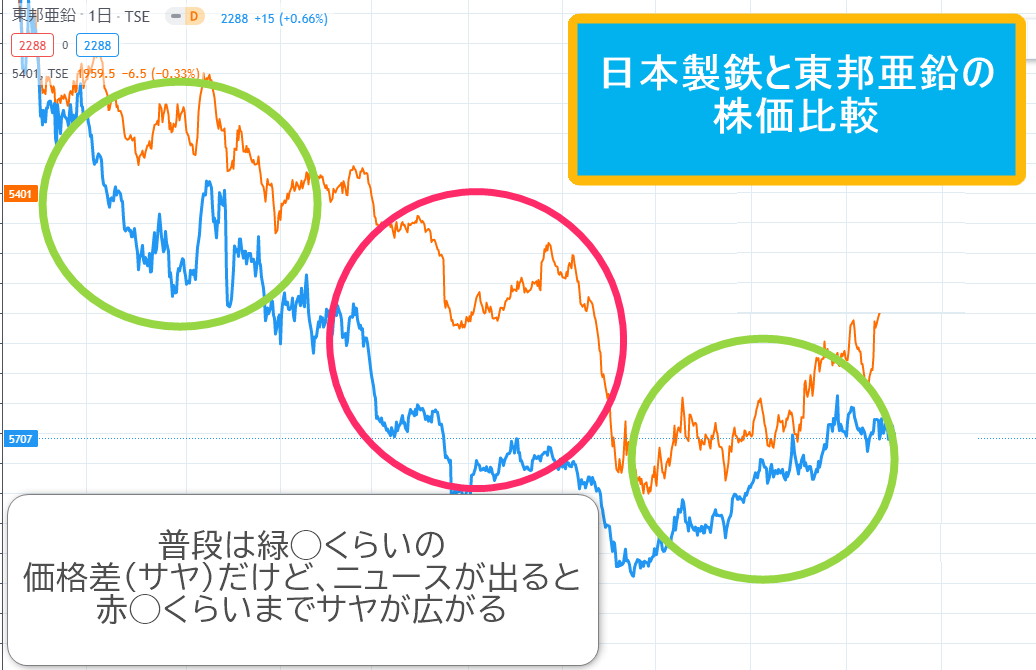

平時は価格が同じ様に動く2つの銘柄を探し、その銘柄が決算やニュースなどで一時的に価格が跳ねた時に、価格が割高な銘柄を売り、割安な銘柄を買いで両建てし、その価格差(サヤ)が正常にもどったところで利確します。

株サヤ取りの仕掛け方

上の画像を見ていただくと通常は200円程度のサヤ(価格差)を保ちながら同じ動きをしているA社とB社ですが、突発的なニュースがでて、サヤが400円まで拡大しました。

ここがサヤ取りを仕掛けるタイミングで、価格が安くなったA社を買いで、価格が変わらなかったB社を売りで入るわけですが、このエントリーの前提として相関のある2つの銘柄の「価格差はいずれ戻る」ということが前提にあります。

①「サヤの突発的な動きは短期トレーダーの売買」

②「情報が正しく認識されるとサヤは元に戻る」

この2点について次で説明しますね。

サヤの突発的な動きは短期トレーダーの売買

サヤが大きく動くものと言えば、会社の不祥事などのニュースです。報道されると株価は一時的に大きく下がったりします。

しかしなにかしらのニュースは毎日ありますし、過去のチャートを見るとニュースで突発的に動いた株価は、ほとんどの場合一時的な動きの場合が多く、時間が経つと元の価格に落ち着いていることが多いのがわかります。

理由としては、ニュースなどの目先の要因では短期トレーダーたちが売りで飛び乗って価格が下がりますが、下がった所には中期・長期トレーダーが「安い」と判断する指値がありますし、機関投資家(金融機関等の大口)は不祥事程度の小さなニュースには見向きもせず、企業の業績や将来性を見て株を購入します。

特に大口ほど業績をしっかり見て株を購入しますので、突発的なニュースで短期トレーダーの投げ売りで価格下がったところで、結局は中長期トレーダーが買いやすくなっただけということが多々あり、本来持っている実力の株価に戻っていきます。

情報が正しく認識されるとサヤは元に戻る

株の価格に一番影響するのは企業の財務状況(決算)です。しかし、財務状況(決算)が正しく株価に織り込まれるのは少し時間がかかります。

例えば、以前A社という保険会社が、「顧客に保険金を支払うことを渋った」のが理由でSNSで炎上、その後TVニュースにまで取り上げられ株価が下がりました。

しかしA社の「保険金の支払いを渋る」という行為は、たしかに会社の印象は悪くなりますが、決算への影響はどうでしょうか?

「保険金の支払いを渋る」というネガティブに報道されるニュースは顧客からの一方的な見方に過ぎません。経営者や投資家の立場から見ると「顧客の一方的な要求をきちんと断った」ポジティブなニュースとも言えます。

つまり保険会社が無駄な支出を押さえたということですので決算には好影響になるはずです。

情報が少ない中、支払いを渋ったことでお客さんが保険の解約に殺到する事を見越して株を売った投資家がいる一方で、思ったよりも解約されていないどころか、保険金支払い額を抑えて利益が増えると判断して株を買いに来る投資家達もいます。

この市場の判断の違いがサヤが是正されるのに時間がかかる理由です。

そして時間がたてばたつほど投資家の判断材料が世に多く出てきますので、情報が整頓されて皆が同じ判断をくだすようになります。

ですので、企業の利益構造に大きな変化が起こらないのであれば「価格差はいずれ戻る」のです。

サヤ取りは統計と組み合わせることで勝率が上がる

サヤ取りでよくある質問に、「結局やってることは裁量トレードと変わらないのでは?」というご意見があります。

サヤが拡大したところで仕掛けるのはわかるけど、タイミングを間違えれば損失もでるから、普通の取引とそこまでリスクはかわらない。

しかも「両建て」ですので、せっかく買いで利益がでても、もう片方は売りで損失をだし、利益が相殺される可能性もありますし、手数料だけが余分にかかって利益が伸びない手法になんの意味があるのでしょうか?

しかし、この記事における両建てはトレード目線のものとは少し異なりまして・・

「両建てで株価データからノイズを排除して、統計的に分析できるようにする」

ことを目的としています。

価格の高い・安いとは?

株の基本は「株価が安いところで買って値上がったら売る」ですから、その儲けをわざわざ両建てして手に入れないなんていうのは理解に苦しみますね。

しかし一旦冷静になって、この「株価が安い」という意味を考えてみましょう。

株価が安いというのは、何と比べて安いのか?

日経平均全体?決算内容?それとも昨日の値段と比べて安いのか、1年前の株価と比べて安いのか?考慮しなければいけない材料があまりにも多すぎます。

株価には適正価格と呼ばれるものはあっても、その値段におさまることはほとんどありません。

つまり「株価が安い」という考えはあくまで主観的なものに過ぎません。

自分が安いと思って購入しても他の人が高いと思えば株価はまだ下がります。

「あっ!この値段なら安いから購入しよう!」で失敗したことがある人は、その考え自体が誤りだとまずは気づかないといけません。

両建てでノイズを排除してからサヤ取りを分析する

5401日本製鉄と5707東邦亜鉛の株価推移比較

単一の株価をみて高いか安いかの判断は主観的なものであてにはできません。

決算やニュースしだいではチャート上の抵抗帯など簡単に超えてしまいますので、判断材料が多すぎます。

そこで両建ての登場です。

同じ様に動いている2銘柄を両建てしますと、その瞬間から2銘柄の価格差(サヤ)という基準が生まれます。

サヤが昨日に比べて狭いのか広いのか、先月に比べて狭いのか広いのか?過去最大に開いたサヤはどれくらいなのか?

他の判断材料を捨て、2銘柄のサヤの比較のみに集中することで、他のノイズを排除することができます。

同じ様に動いている銘柄ペアということは、市場の景況感やファンダメンタルズなどのノイズにも同じ様に反応しているということです。

つまりこの2銘柄を両建てしてそのサヤに絞ってトレードする場合、暴落が起こったとしても両建てで同じ様に動いて打ち消されるので、サヤへの影響はほとんどないということです。

サヤ取りの問題はどのように似た動きのペアを見つけるか

両建てをすることでノイズの排除はできましたが、次の問題は分析方法です。

毎年サヤ取りを使って黒字を出している大手の投資銀行は数多くありますが、これは多くの人員やコストを割いているからこその利益で、個人がサヤ取りで勝っている話や、実際に稼げるサヤ取りのツールの話はあまり聞きません。

この理由としては、個人投資家が扱える株サヤ取りソフトは、2銘柄がどれだけ似たような動きをするのかを数値化した「相関係数」をメインに使用していること。

そして、ボリンジャーバンドなどを使って売り買いのタイミングを判断したりするものがほとんどで、統計的に見ると実は無意味な事をしているのが主な理由です。

ITが発達して現代は10年前の相場とは形を変えており、個人がテクニカル分析で容易に稼げる相場はすでに終焉しているので、個人がサヤ取りを行うためには分析方法にも一工夫が必要です。

従来のサヤ取り手法が勝てない理由

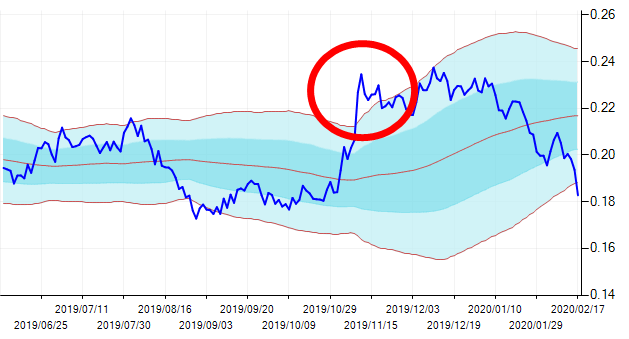

従来のサヤ取りソフトでは、相関係数で見つけ出したペアを使い、サヤが広がりすぎる異常値をテクニカル分析に当てはめて判断していました。

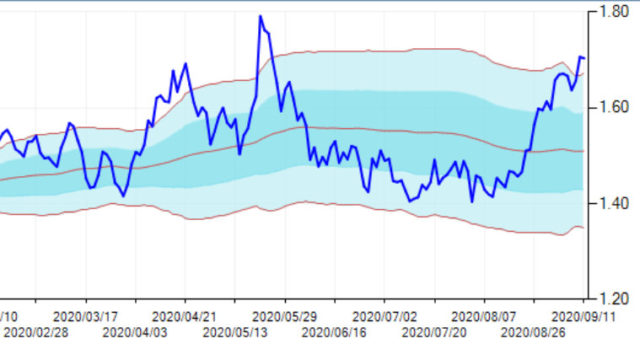

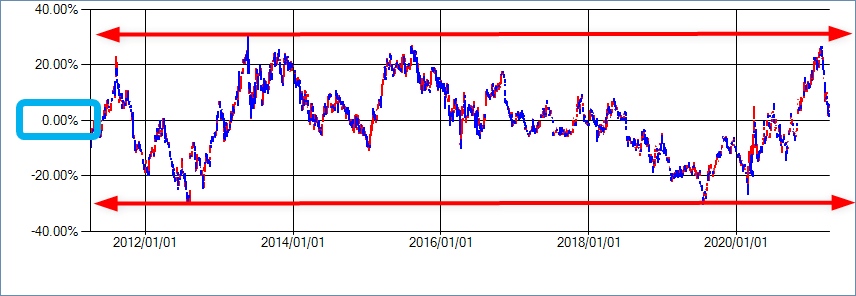

上記は色々なサヤ取りソフトで使われている株価のサヤ比(株価A÷株価B)をグラフにしたもので、ボリンジャーバンドの2σなどの標準偏差を利用してエントリーするものです。

一見納得できるこの方法、しかし大きな弱点が存在します・・・

テクニカル分析はサヤ取りにあまり役に立たない

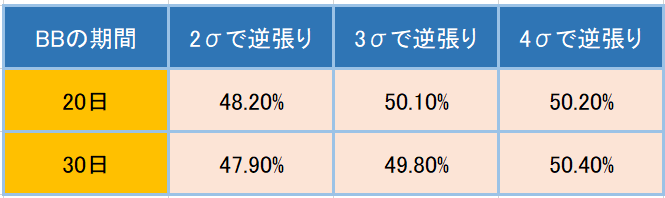

一般的にボリンジャーバンドで言われているのが、中央の移動平均線を基準として1σ以内に収まる率は68%、2σ以内は95.4%、3σの以内に収まる率は99.7%となっておりますが、それならば実際に3σを超えてから逆張りすればほぼ勝てるはずですよね?

どうでしょうか?ボリンジャーバンドの3σ以内に収まるのは理論上では99.7%もあるはずなのに、実際に3σを飛び出たところでエントリーしても勝率は50%前後しかありません。基準となる期間20日を30日に変えて見ましたが大きな差はでませんでした。

しかもこのバックテストでは取引コストは考慮されておりませんので、実際に稼働すると4σで逆張りでも収支はマイナスになります。

それはなぜでしょうか?

ボリンジャーバンドはランダムに動くデータのみに有効

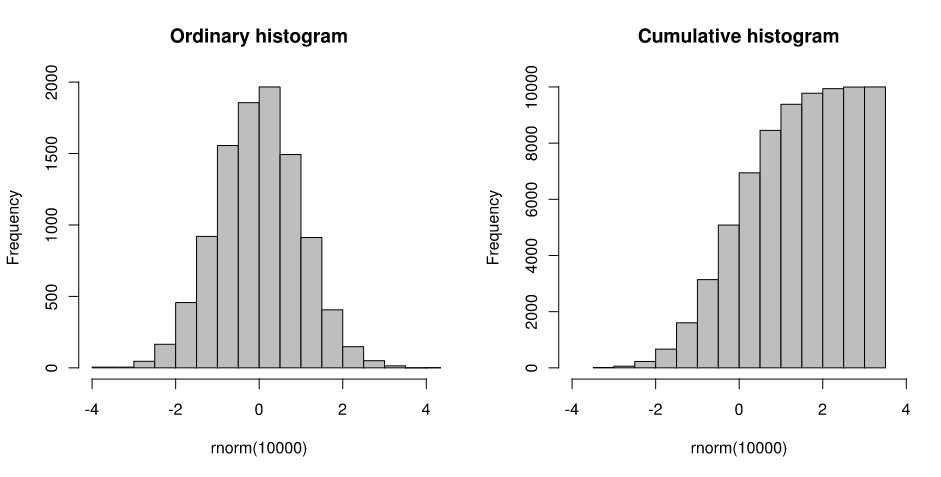

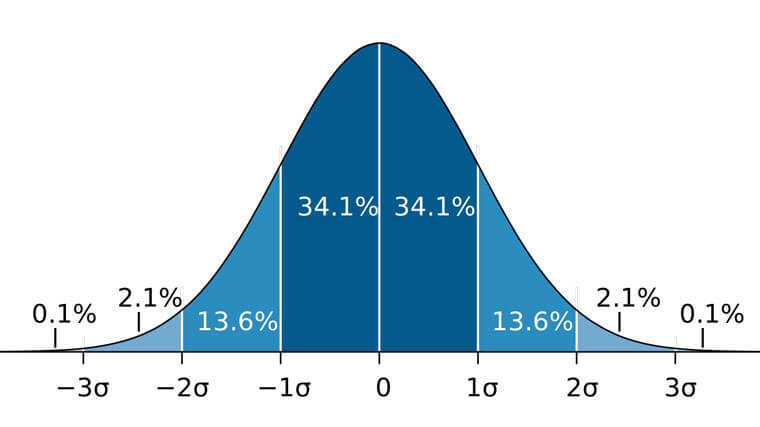

上記は正規分布しているデータを表にしたもので、きれいな山の形になります。 →Wikipedia正規分布

上記は正規分布しているデータを表にしたもので、きれいな山の形になります。 →Wikipedia正規分布

さきほどのボリンジャーバンドが想定どおりの勝率にならない理由ですが、これは正規分布という統計指標が関係しています。

正規分布は高校などで習い、データがランダムに分散していることを示している指標ですが、ほとんどの方が忘れてしまっていると思いますので、ここでは正規分布しているデータの代表として「身長」を使って解説していきます。

日本の成人男性の平均身長は170cm前後で、街を歩いていてもそれくらいの方をよく見かけることが多いと思います。

逆に190cm以上や150cm以下の方となると極端に人数は少なくなりまして、200cm超えや100cm以下までいくとほぼいなくなります。

これが正規分布、つまりランダムに分散しているデータの特徴で、中央値のボリューム(170cm前後)が多くなり、中央から離れるほど(150cm以下や190cm以上)均等にボリュームは少なくなっていくデータのことです。

そのデータを表にすると上の画像のように、中央の0に多くの人が固まり、1σ(シグマ)、2σ、3σと中央から離れると少なくなっていく、山なりの形にデータは分散するんですね。

このように正規分布しているデータならばボリンジャーバンドは有効で、もしデータが±3σにタッチしたら、それは激レアなこととなりますので、その後すぐに中央値に戻る可能性は高くなります。

下記に、球をランダムに転がすときれいな正規分布の形になる動画も置いておきますね。

残念ながら株価や為替はランダムには動いていない

それでは、正規分布していないデータ(FXの価格や株価など)はどうなるのか?

株価やFXはランダムウォークという言葉があるように、大きな目線で見るとランダムに動いています。しかし小さな目線で見た場合は、例えば政策金利が上がれば株価は下がりやすくなりますし、戦争が起こればその国の通貨は暴落します。

つまり一方向への勢いが強くなるトレンドが存在するということですね。

一般的なトレードの時間軸では、このトレンドに必ずぶつかります。大きな期間で考えればトレンドもランダムな動きの一部として考えることができますが、短い期間でみるとトレンドはその時の相場を支配しており、ランダムウォーク中の取引とはならないのです。

株価の場合、今日が1000円なら明日は900円で、明後日は1100円というように1000円を中心にして価格がばらつく動きよりも、1000円→1100円→1200円→1500円!のような一方向に偏った動きのほうが遥かに多いです。

そういった性質のデータをボリンジャーバンドなどで「中央値からこれだけ離れたら価格は必ず戻る!」のように見てしまうと当然意味はなく、これが多くの方が負ける原因の一つとなっています。

両建すれば正規分布のデータを見つけることができる

株価が正規分布しているかどうかですが、残念ながら企業単体の銘柄で正規分布しているものは存在しません。

これは会社が「成長し続けることを目的」としているためで、ほぼ全ての株価に一方向の値上がりバイアスがかかっているからです。

そこで1つの方法として、似たような動きをする2銘柄のサヤ(価格差)だけに絞って分析する方法があります。

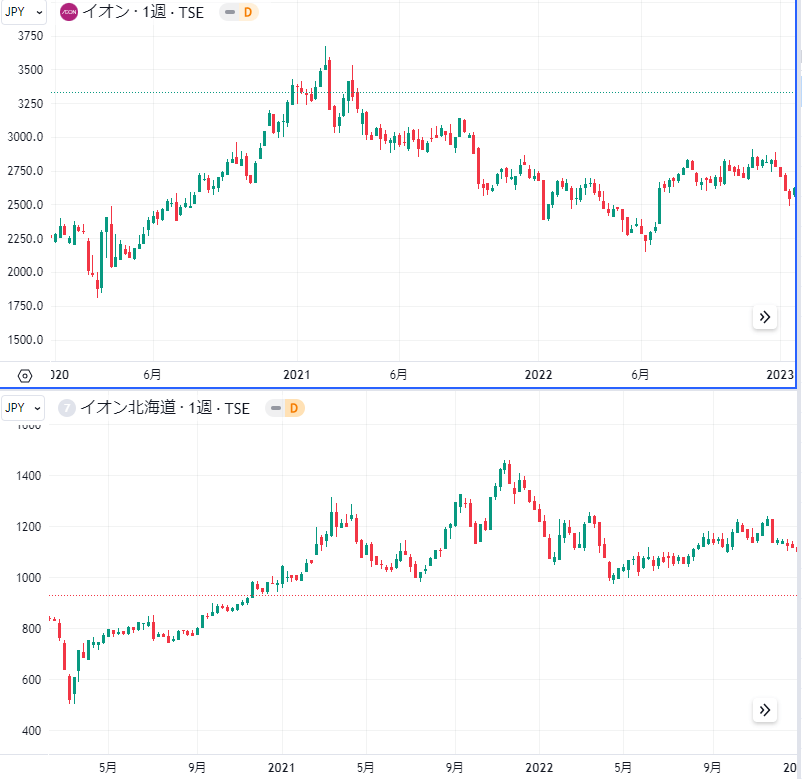

例えば『イオン㈱』と『イオン北海道株式会社』ですが、イオン北海道はイオンの子会社で、2つは同じ業態なので株価は似たような動きをします。景気が上向けば両社とも株価は上がり、コロナでは両社とも大きく株価が下がりました。

もし社内で大ヒットした商品があれば両社で共有されますし、イオンの組織改革でうまく機能した事例や失敗した事例は、イオン北海道でも共有されます。

イオン㈱とイオン北海道株式会社の株価比較、似た動きをしていますね。

イオン㈱とイオン北海道株式会社の株価比較、似た動きをしていますね。

ということは、両社の株価の動きは、どちらかが一方的に上がり、どちらかが一方的に下がるということは起こりにくく、両者の株価は一定の価格差(サヤ)を保ったまま動きます。

そしてこの『一定の価格差』というのが、実は先程お話した『正規分布の中央値』として利用することができます。

つまりどちらかの株価が行き過ぎても、時間が経てば『一定の価格差』に戻ってくるというわけなので、この価格差が広がった時に価格が高い銘柄を売り、安い銘柄を買って両建てし、価格差が戻った時に両建てを決済すれば利益が得られるということです。

当サイトで公開しているBLSシステムを使うと、2銘柄のサヤが正規分布しているかどうかに加えて、サヤが開いているのかどうかも一目でわかります。

正規分布している株サヤ取りペアの見つけ方

ここからは統計を応用した株サヤ取り手法、BLSシステム(バフェット・ロングショートシステム)を使ってサヤが正規分布している銘柄ペアを見つけたいと思います。

見つける手順としては・・・

①きちんと相関しているかどうかを散布図で見つける。

②価格が正規分布しているかどうかをヒストグラムで確認する。

③現在のサヤが異常値かどうかを適正乖離から判断する。

散布図で相関の強いサヤ取り銘柄を見つける

通常、似たような動きをするサヤ取りペアを相関係数を使って探し出しますが、相関係数の弱点として、普段は異なる動きをしているのに、大きなニュースで偶然同じ方向に動いたものも片っ端から相関していると誤認してしまう特性があります。

そこでBLSシステムでは相関係数を使って大雑把にフィルターにかけた後に、さらに散布図というものを使ってそのデータが本当に相関しているかどうかを検証してデータの精度を高めます。

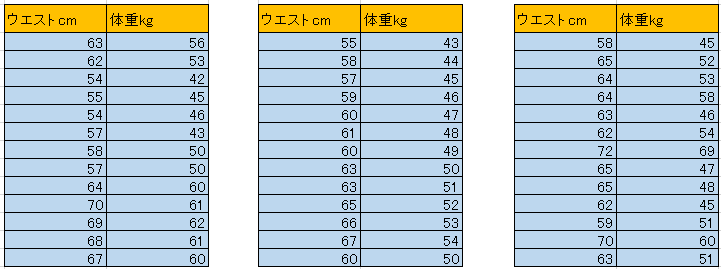

こちらはとある大学生グループのお腹回りの長さと体重の一覧表です

こちらはとある大学生グループのお腹回りの長さと体重の一覧表です

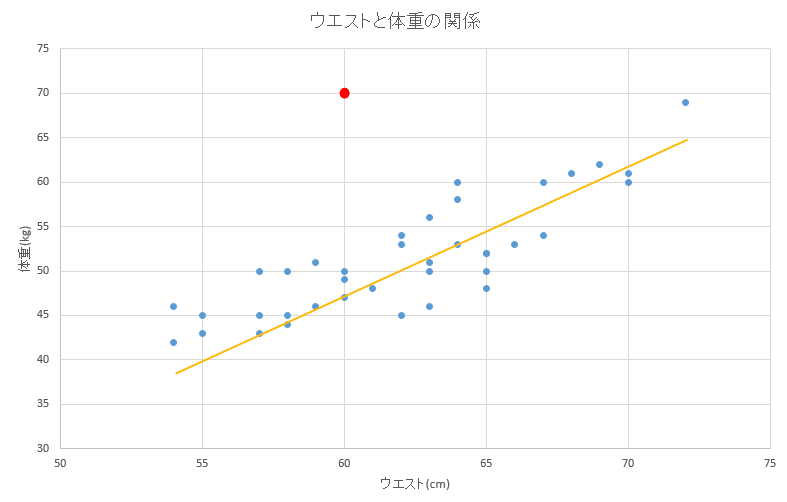

※青が個人のデータをプロットしたもの、黄色い線はデータの散らばりから割り出した中心の値で、正規分布の表で言いますと中央を示しています。赤い点はレアな値で、おそらく細身で身長がとても高い方でしょうね。

※青が個人のデータをプロットしたもの、黄色い線はデータの散らばりから割り出した中心の値で、正規分布の表で言いますと中央を示しています。赤い点はレアな値で、おそらく細身で身長がとても高い方でしょうね。

お腹周りの長さと体重の関係を散布図で表示しますと、「ウエストが細い人=体重が軽い ウエストが太い人=体重が重い」という事から、散布図は左下から右上に向かって伸びていく形になるのがおわかりかと思います。

つまり片方のデータが増えれば、もう片方も増える関係ならば正しく相関している、片方のデータが増えても、もう片方は減ったり動かなかったりするデータは相関していないということですね。

太っている人ほどお腹周りが長くなるという、正しい相関関係を図にするとこのように右上に向かってデータが散らばる形になるのが正しく相関している散布図の特徴です。

散布図で本当に相関しているかを確認する

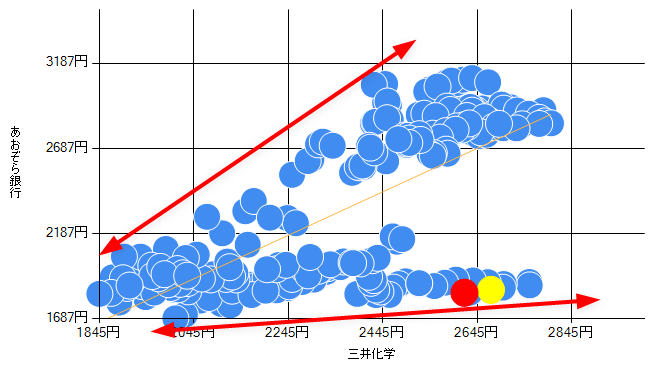

上記は株のサヤ取り分析ソフト、BLSシステムの散布図1年分のデータです。相関係数の高い企業ペアを選出しました。

さきほどはお腹周りと体重の関係でしたが、これは2つの企業の株価の差であるサヤを青丸で表示したものです。

さきほどのおさらいですが、横軸が右に1つ動けば縦軸も1つ上に動くような正しい相関関係のサヤ取りペアですと、散布図は左下から右上に向かって伸びていくように表示されます。

しかし、この株価の散布図を見ると、右に1つ動いたら上に1つ動くような関係ではなく、右にも上にも散っていますね。お腹周りと体重のような規則正しい関係には見えません。

つまりこれは相関がないということで、2銘柄のサヤ(価格差)には規則性がなく、どこまでいけばサヤの拡大が止まるのか良くわからないということです。

正しく相関しているサヤ取りペアはこの形

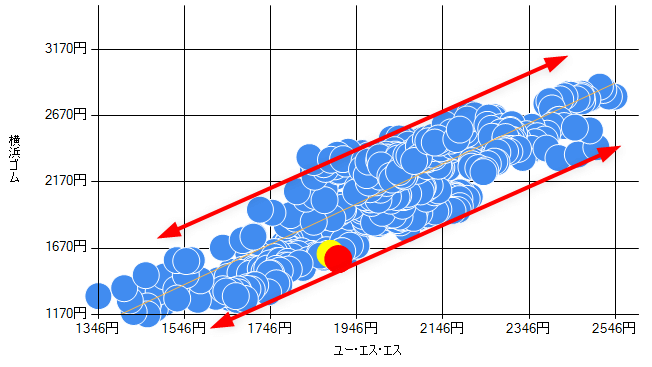

こちらは、横浜ゴムとユー・エス・エスの2つの銘柄の価格差(サヤ)の分布1年分を表したものです。

さきほどのあおぞら銀行と三井化学ペアの散布図と違って、綺麗に左下から右上に向かってサヤが分散しています。

つまりこの形は、「お腹周りが長いなら体重は重くなる」ような正しい相関関係にあるといえるでしょう。

そのおかげで中央の黄色い線(基準値)は正確なものとなり、この線を基準にサヤが拡大したり縮んだりするということが予測できます。

つまり、サヤが赤線の辺りにある時にエントリーして、中央の基準値に戻った時に利益確定ができます。上記は1年分の散布図なので、言い換えればこの1年間はサヤが赤線に触ってエントリー、基準値に戻ったところで利益確定していれば負けなしの形なのです。

ヒストグラムで正規分布を再確認

散布図で正しく相関している事を確認できましたら、次はそのペアのサヤがきちんと正規分布しているかどうかの確認です。データがいくら正しく相関していても、データが一方向に偏っているものでしたら意味がないですからね。

BLSシステムには正規分布しているかどうかがひと目で分かるヒストグラムチャートが装備されており、ヒストグラムの中央が一番高くなっているような形を探すことで正規分布しているペアかどうかがわかります。

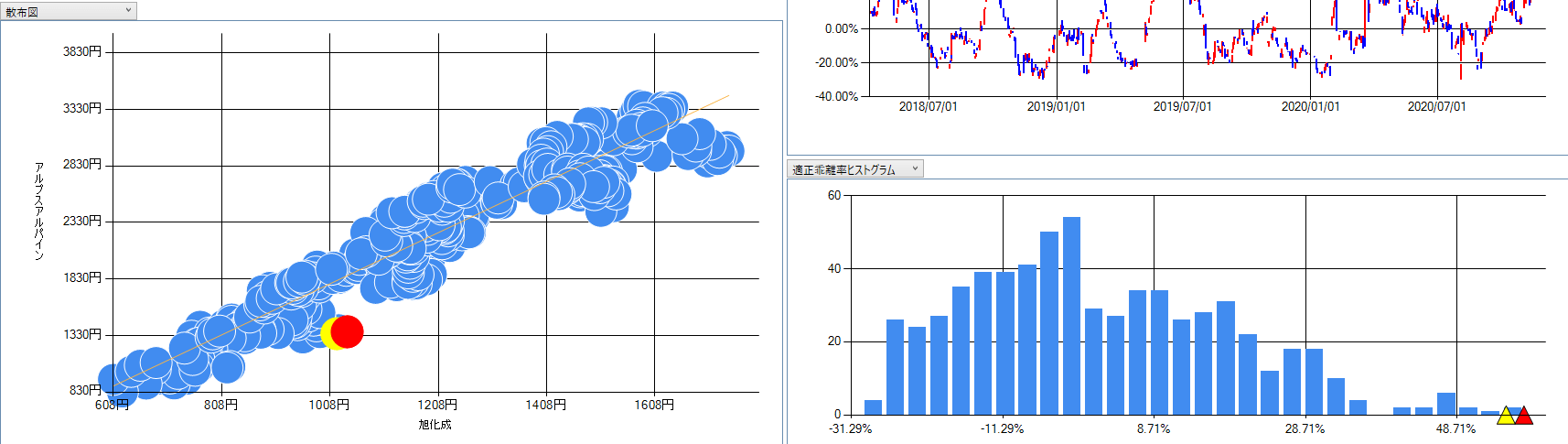

まずは最初にちょっと残念な例として、6770アルプスアルパインと、3407旭化成の散布図とヒストグラムです。

こちらは左側の散布図で正しい相関はできているものの、右側のヒストグラムが左に偏っていますね。

こちらは左側の散布図で正しい相関はできているものの、右側のヒストグラムが左に偏っていますね。

散布図がきれいなのでこの形でもある程度の勝率は見込めますが、どうせ狙うならば次で紹介するヒストグラムです。

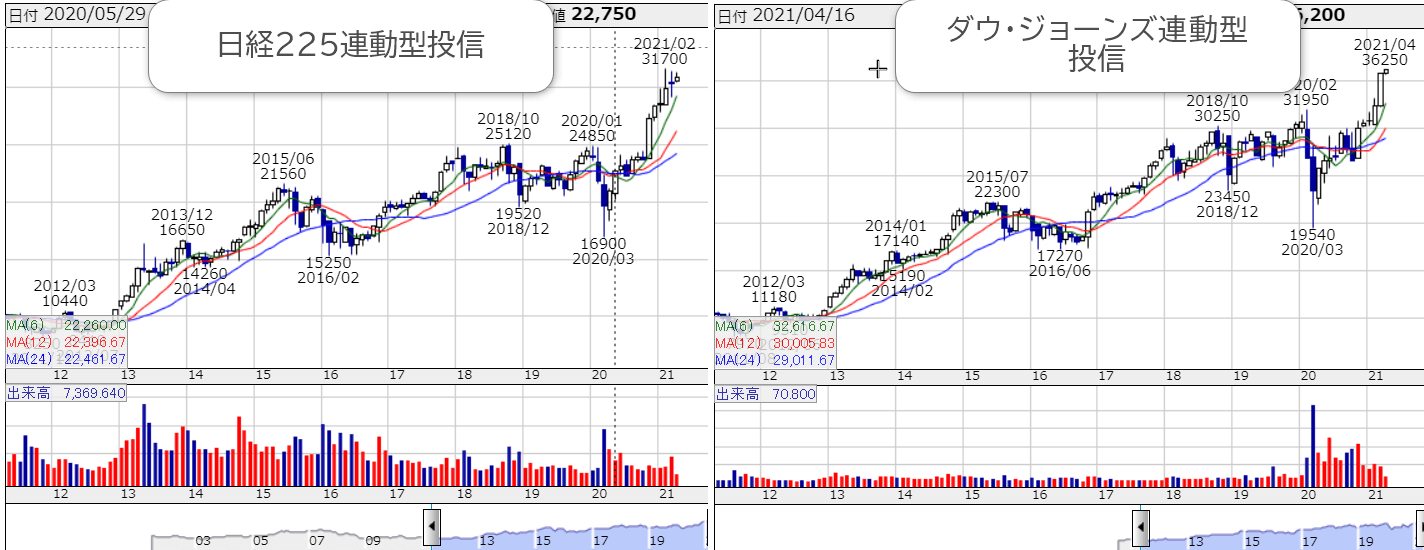

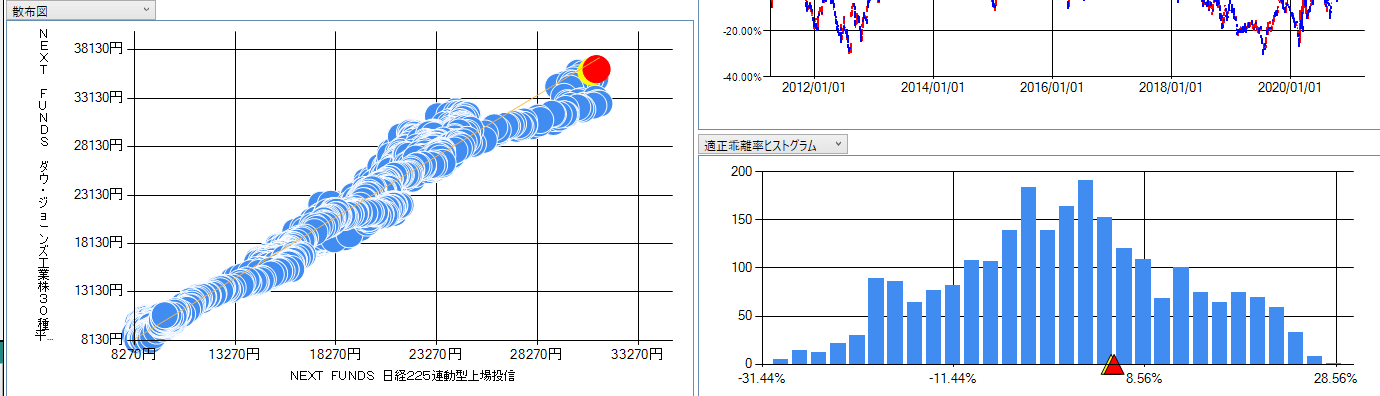

こちらですが、1546ダウ・ジョーンズと1321日経225のETFの10年期間のデータです。このペアの散布図は左下から右上に向かっており、ヒストグラムもきれいな正規分布を描いています。

こちらですが、1546ダウ・ジョーンズと1321日経225のETFの10年期間のデータです。このペアの散布図は左下から右上に向かっており、ヒストグラムもきれいな正規分布を描いています。

このようなヒストグラムの形でしたら、もしヒストグラムの両サイド(正規分布表の端っこでボリンジャーバンドでいうとの3σあたり)にいけばそこは絶好のエントリーチャンスということがわかります。

それ以上サヤが広がるのは統計的には異常値になりますので、もし広がったとしてもすぐに戻る率がとても高いので非常に有利なリスクリワードをとることができます。

現在のサヤが異常値かどうかを適正乖離から判断する。

上記はBLSシステムでみることができる、「適正乖離率チャート」というものです。これは1年~10年期間の散布図のデータの散らばりから中央値(青枠0%)を求めたもので、そこからどれだけサヤが拡大しているかを表示したものです。

赤い矢印のあたりはサヤが開き過ぎの水準ですね。

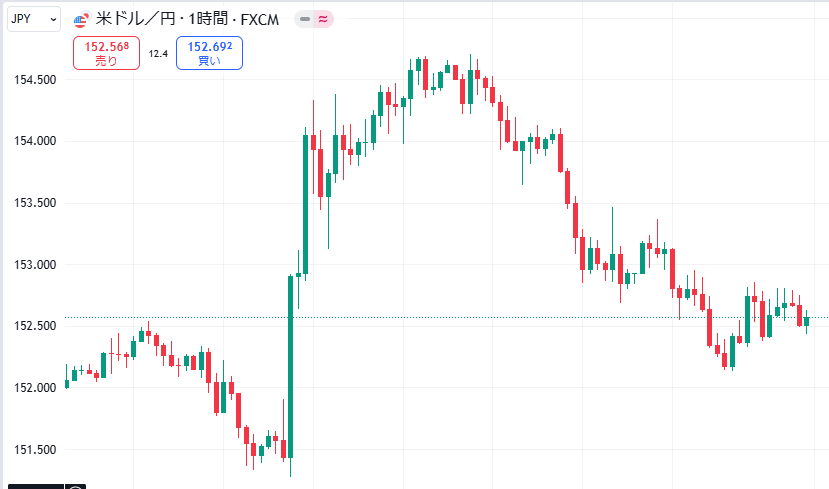

サヤ取りはFXと株のどちらでやるべきか?

ここまで株のサヤ取りについて解説してきましたが、たまにお客さんから株ラボへ「株とFXのサヤ取りではどちらが勝てますか?」というお問い合わせをいただきます。

これは明確な答えがありまして、株ラボの手元にあるデータを見ると個人投資家が行う場合は株のサヤ取りのほうが、FXのサヤ取りよりも勝率が良いことが確認されています。

熟練度の違いで勝率はどうにでも変わるという話もありますが、FX派には残念ですが勝率の違いはFXと株の構造的な違いによって起こります。

株のサヤ取りはペアの数が圧倒的に多い

株の方が勝率が高い第一の理由としては、株はFXや先物のサヤ取りよりもサヤ取りできるペア数がはるかに多いため、正規分布しているペアを容易に見つけられます。

FXでサヤ取りをおこないますと、選べる通貨数が少ないので多少崩れた正規分布でも妥協してエントリーしなければいけません。それが勝率が下がる要因となります。

また株価は、企業の財務状況(決算)に将来的な予想利益などが加味されて企業や投資家がある程度適正な株価へ持っていこうという力が働きます。

しかしFXの予想価格というものは国と国との関係、貿易収支、GDP、雇用統計、金利など要因が多すぎてだれも正確に当てることができません。そのため予想外の価格まで動くことがありますので株よりも危険度が高いと言えます。

株はFXに比べて価格の透明性が高い

株がFXよりも勝率が良い第二の理由として価格の透明性があります。

株はFX業者のように価格が微妙に異なったり、価格が滑って不当な値段がつくということもありません。すべての証券会社が同じ価格を掲示しますので取引の透明性が非常に高いです。

透明性と聞いて、ここは初心者の方ほど非常に甘く見ている部分ですが、年間の取引回数が多いとコストとして建玉が100万円でもコストに5万円以上の差が出てもおかしくないところです。

また、相場の世界で長く残っている有名なトレーダーの多くは、この透明性が理由で株取引でトレードを行っています。

国内ですとBNFさんやcisさん、世界で見るとウォーレン・バフェットやジョージ・ソロスなどの有名なトレーダーはみんな株式出身です。

しかしFXで有名なトレーダーを思い浮かべると、残念ながら一瞬の儲けはすごいですが、安定して生き残っているという方はほとんどいないというのが実情です。

これはFXと違い、株のほうが安定して勝てるという紛れもない証拠です。

株サヤ取りのリスクを解説

ここまで株サヤ取りのメリットをお話してきましたが、メリットばかりでは実際の投資の役に立ちませんので、ここではサヤ取りがもつリスクについて解説していきたいと思います。

サヤ取りは知名度が圧倒的に低い

日本での株サヤ取りの知名度は非常に低いです。FXのサヤ取りなどはまだ知られていますが、株のサヤ取りとなると地味なイメージですので相場に夢を見ている人たちからは相手にされません。

それゆえのデメリットとして、株のサヤ取りの情報は業者が発信しているものが中心となり、個人発信の情報が非常に少ないです。

もちろんこの記事を書いている我々も業者の一端ですから、サヤ取りに関して都合の良いことを書いてしまうのが心情です。

ですので、客観的に書かれた情報に一般の方は触れにくいというのは大きなデメリットです。

まだ株ラボが開発したサヤ取りソフトであるBLSシステムはまだ新しいソフトなので、ブログで実践してくれている人もまだ見かけませんので、仮想トレードなどご自身で試されることが大切です。

株のサヤ取りは必要証拠金が多く必要

株サヤ取りの問題に資金効率が悪いということがあります。

サヤ取りは「両建て」するので、通常の「買い」だけか「売り」だけではいる「片張り」よりも必要証拠金が2倍必要です。もちろん手数料も2倍です。

また、値動きもゆったりとしたものになるために、最短1日~長くて半年程度ポジションを持つことになるので、回せる資金がないとやる事がなくなる退屈なトレードとなります。

そのため、成績は非常に安定する代わりに利益が月利50%!なんてことはできません。

目指すところは年利20%~30%あたりです。(サヤ取りを初めて半年で年200%を達成するようなすごい方もいらっしゃいますが、やはりきちんと勉強しないと難しいです)

サヤ取りの成績に関しては実際に先出しトレードをおこなっていますのでぜひ参考にして下さいね。

正しい両建てペアを見つけるには勉強が必要

株のサヤ取りですが、まったく勉強をせずに稼ぐことは残念ながら不可能です。

ネットでたまに見かける「初心者が1ヶ月で資金2倍!」なんていうお話はリスクをかなり取らなければありえない話です。それはもはやギャンブルです。

ですので、株の基本的な構造、ROAやEPSなどの指標の知識、大株主やストップ安などの対応方法の知識は必須です。

・・・とはいえ、実は逃げ道がありまして。こちらのGMOのツールを使ってしまえば実はそこまで勉強は必要ありません。

BLSシステムとGMOのツールを使って練習をすれば初心者でもコツコツ稼げるようになりますよ!

株のサヤ取りとは?【投資初心者向けに解説】 まとめ