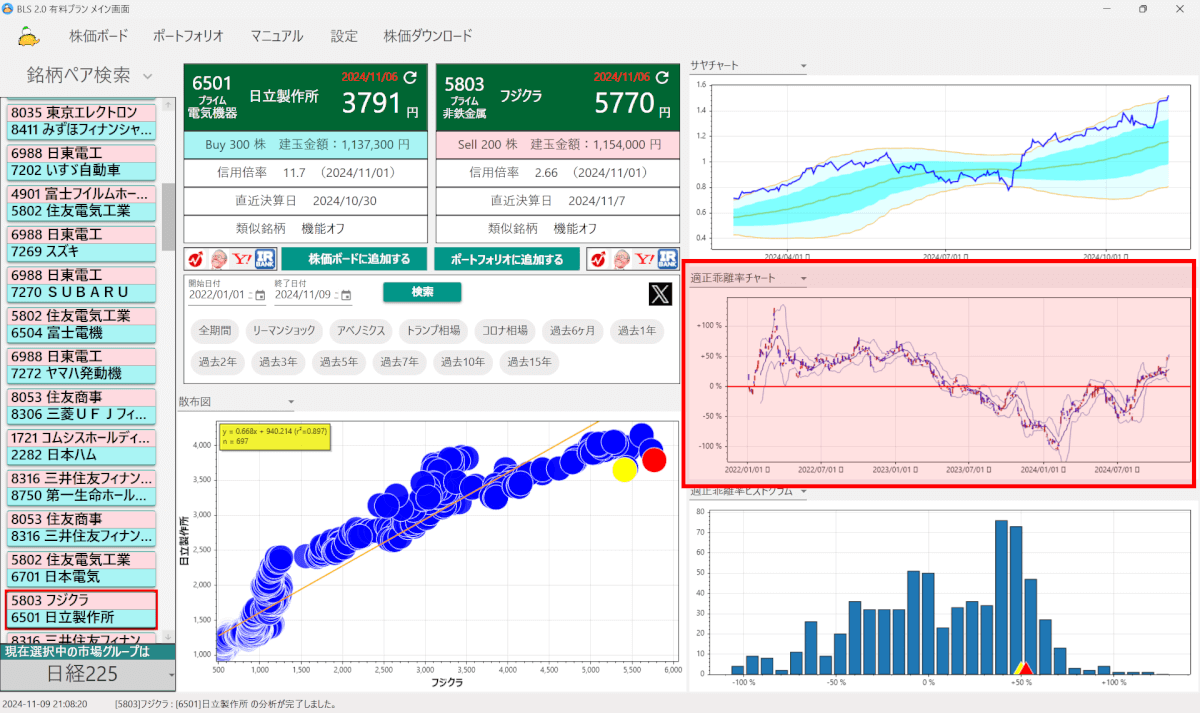

適正乖離率チャートとは?

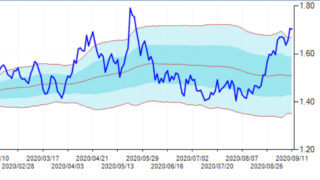

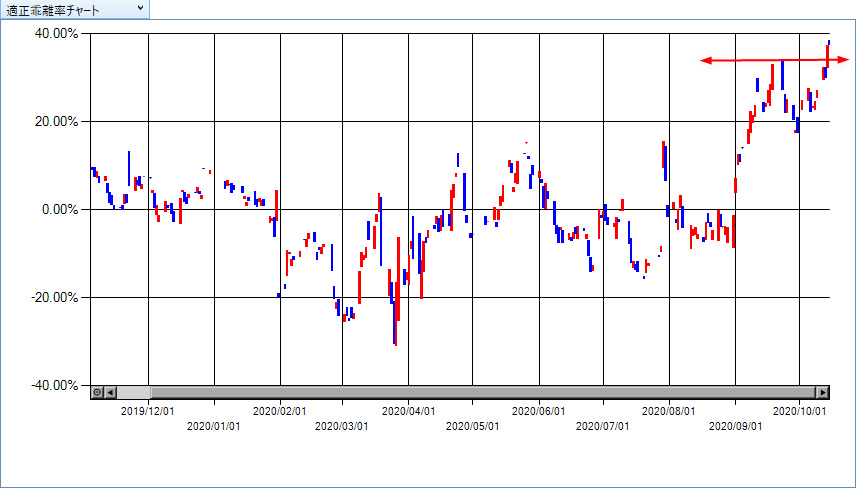

適正乖離率チャートは、BLSシステムの初期状態で右側2段目に表示されるチャートです。

チャート中央の乖離率0%ラインは、相関のあるペアならば本来戻るべきサヤの位置を過去の統計から算出したものです。

つまり、乖離率0%の位置が2銘柄の価格差(サヤ)がほぼ無い状態で、0%から離れれば離れるほどサヤが開いているのでエントリーチャンスとなります。

適正乖離率とサヤチャートの違い

チャートの見方ですが、緑が陽線、赤が陰線を表しています。

長期間で表示するとグラフが小さくなりますが、過去の反発位置と現在の位置わかれば問題ありません。

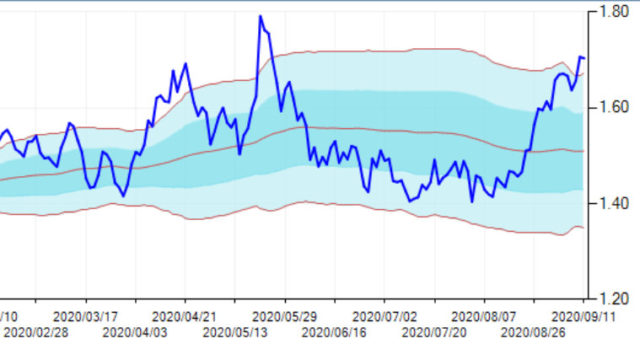

サヤチャートと似たような動きをしますが、サヤチャートは銘柄Aを銘柄Bで割った数値を折れ線グラフにしてサヤの勢いを見やすくするものであり、適正乖離率チャートのようにサヤが戻るべき基準の抵抗帯を算出することはできません。

重要度は、【 適正乖離率チャート > サヤチャート 】 です。

適正乖離率ですが、分析期間を長く取るか短くとるかで統計に使うデータ量が変わります。

そのため期間によって基準の位置はもちろん変わりますし、チャートは基準値からの距離を算出したものですので基準値が変わればチャートの形も微妙に変わります。

特に最高値や最低値が微妙に変わる時は判断に困りますが、基本的には散布図の形がきれいにでている期間を採用すれば問題ありません。

適正乖離率チャートの使い方

適正乖離率チャートの使い方ですが、以下の3つがあります。

①どれくらいのサヤが開くペアなのかの目安

②過去の反発地点を確認してエントリーを決める

③損切りの目安に使う。

①どれくらいのサヤが開くペアなのかの目安

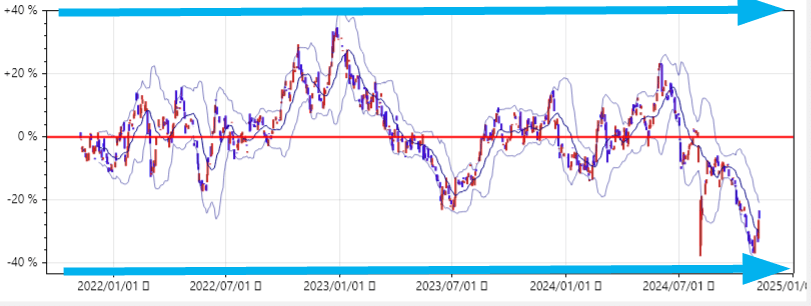

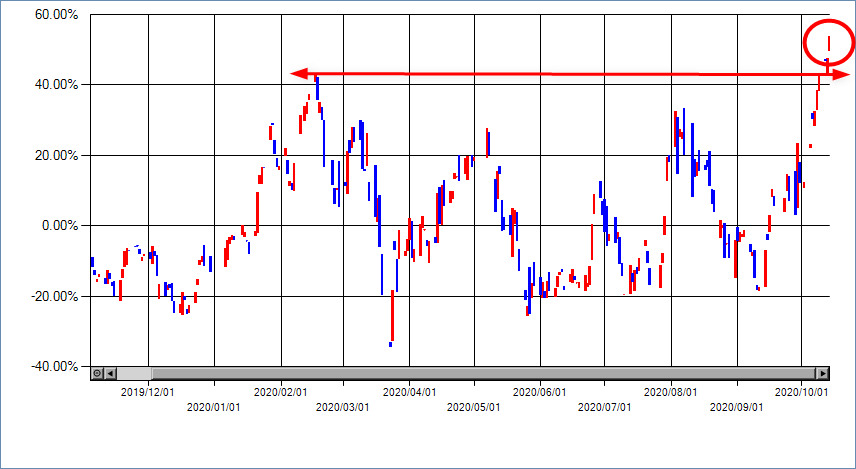

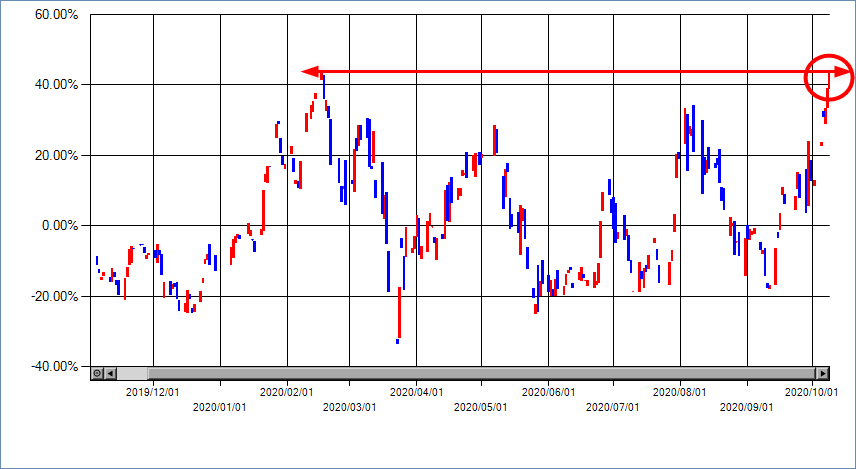

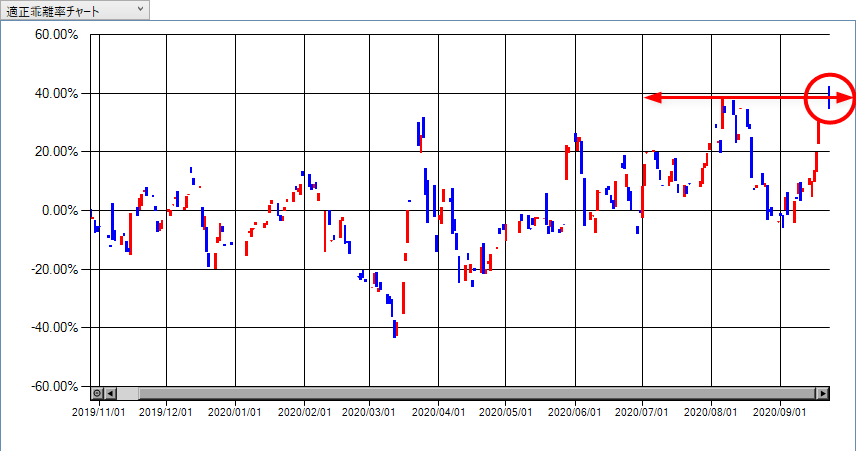

こちらのペアの適正乖離率チャートは、基準値からの距離が上も下も同じ40%程度に収まっています。

上も下も同じ程度開くというのは相関がきれいなことを表しており、また、今後も同じところでサヤの拡大が止まる可能性が高いので、エントリーの目安として利用できます。

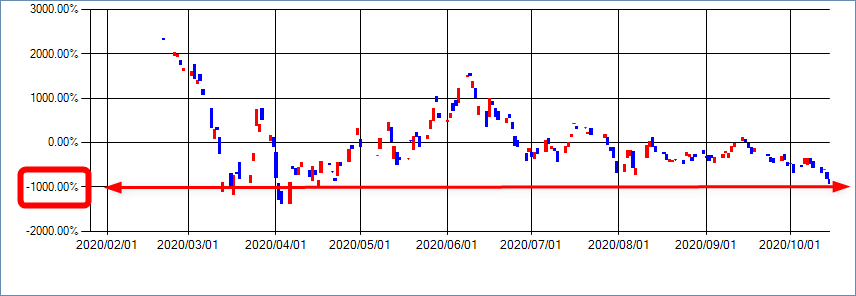

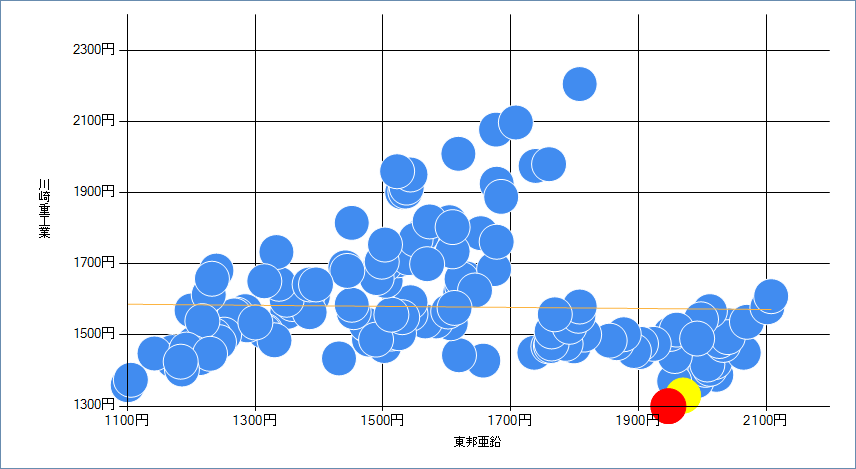

相関のないペアの適正乖離率の場合

散布図の形も整っていません

散布図の形も整っていません

こちらは相関の弱いサヤ取りペアの適正乖離率チャートです。0%レベルからの距離が上は2000%、下は -1000%と表示されておかしなことになっています。

もちろん散布図も相関がある形をしておりません。

相関していないペアの基準価格は正しく計算できないため、基準価格を元に算出する適正乖離率はこのような異常値になってしまいます。

基本的に適正乖離率チャートの上下最大幅は20%~60%までくらいが無難かと思います。

②過去の反発地点を確認してエントリーを決める

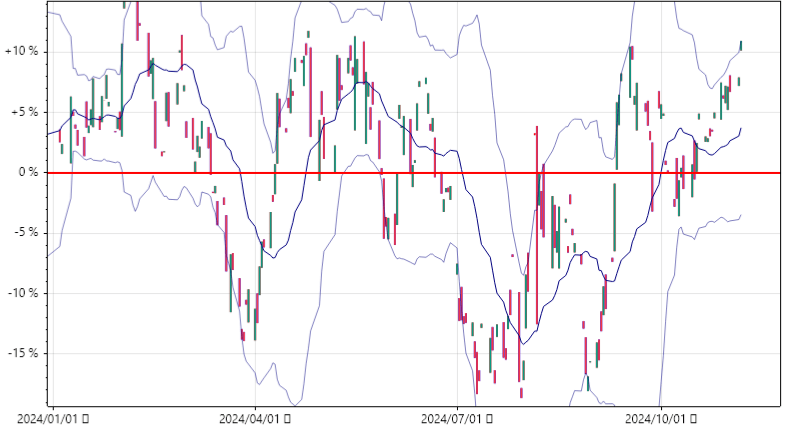

適正乖離率チャートは2銘柄のサヤ(2銘柄の価格差)の始値と終値(引け値)を使って表示されます。

サヤの動きは通常のローソク足と同じ様に最高値・最低値は抵抗帯として意識され、抵抗帯付近で出現する陽線または陰線は反発の合図になります。

これは非常に重要な考えで、トレード経験によって判断の差が出るところではありますが、しっかりと練習することで損切りになるエントリーをかなり防いでくれますので、いくつか例を上げてご説明していきますね。

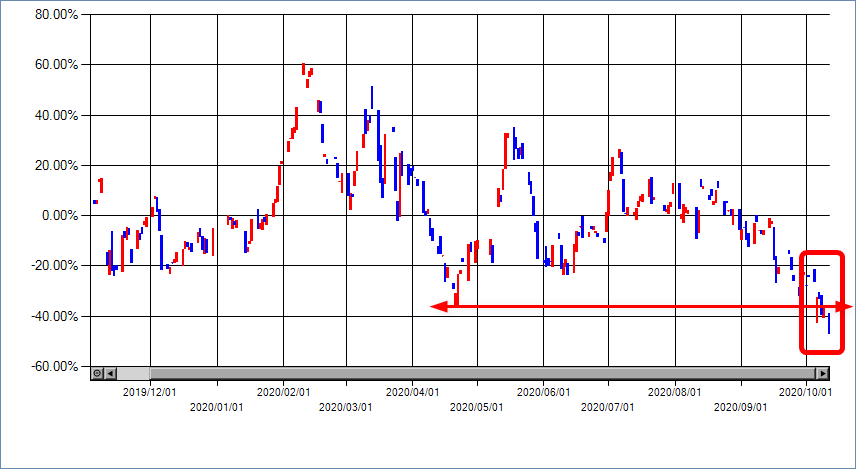

反発を無視してエントリーすると・・

まずこちらは直近で一番サヤが拡大した位置へ大きな陽線でタッチしています。しかし最高値付近で陰線の出現を待たずに見切り発車しますと・・・

まずこちらは直近で一番サヤが拡大した位置へ大きな陽線でタッチしています。しかし最高値付近で陰線の出現を待たずに見切り発車しますと・・・

※旧BLSシステムの適正乖離率チャートなので赤が陽線、青が陰線となっております。

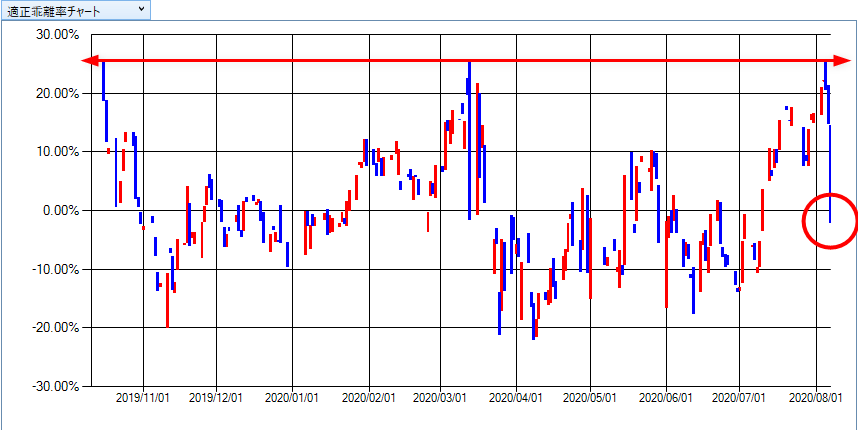

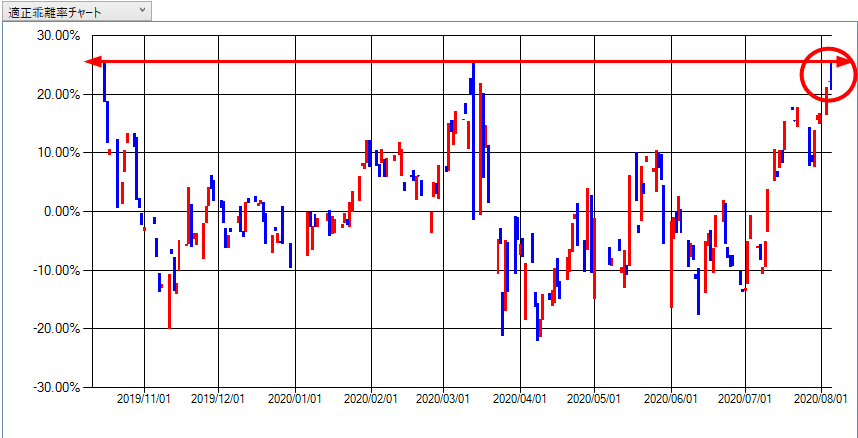

最高値付近での正しい反発①

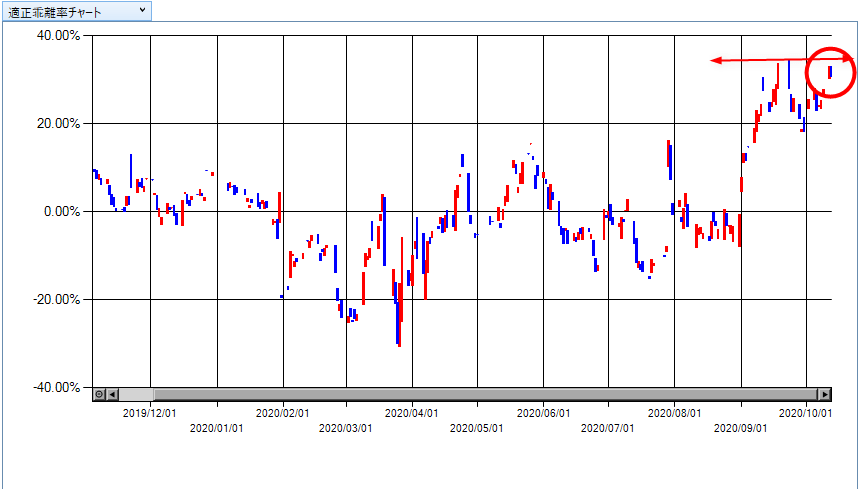

こちらは過去最高値にタッチで大きな陰線が出現しました。エントリーチャンスです。

こちらは過去最高値にタッチで大きな陰線が出現しました。エントリーチャンスです。

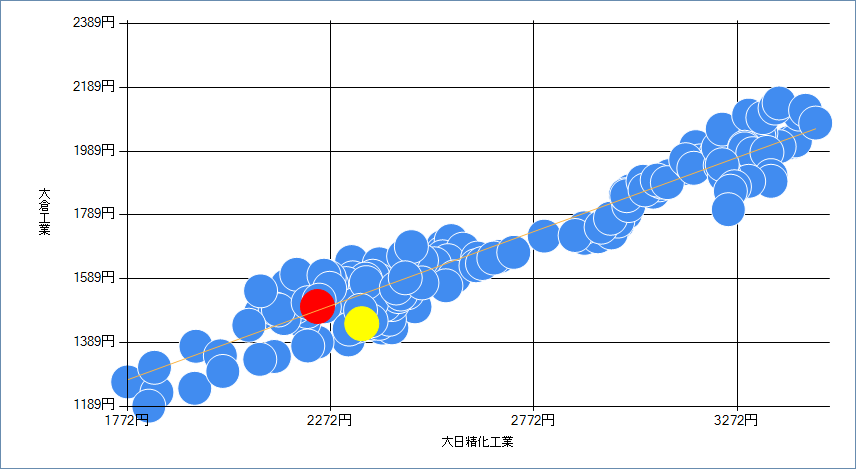

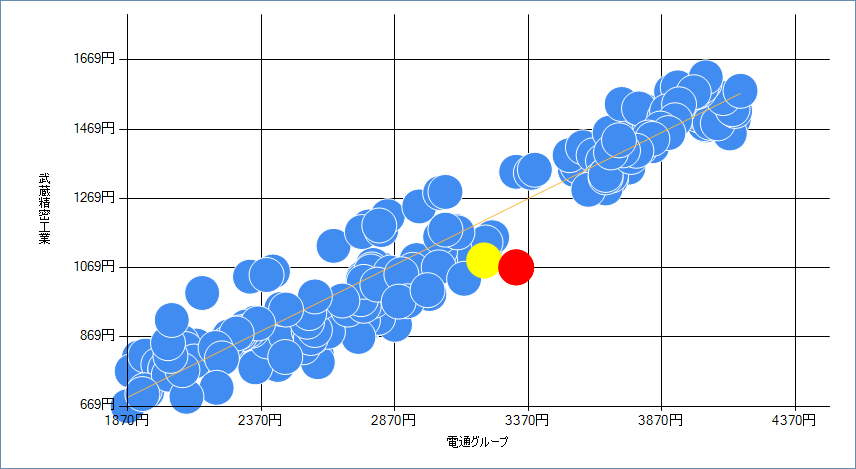

散布図を見るととてもきれいな形をしているペアでした。

散布図を見るととてもきれいな形をしているペアでした。

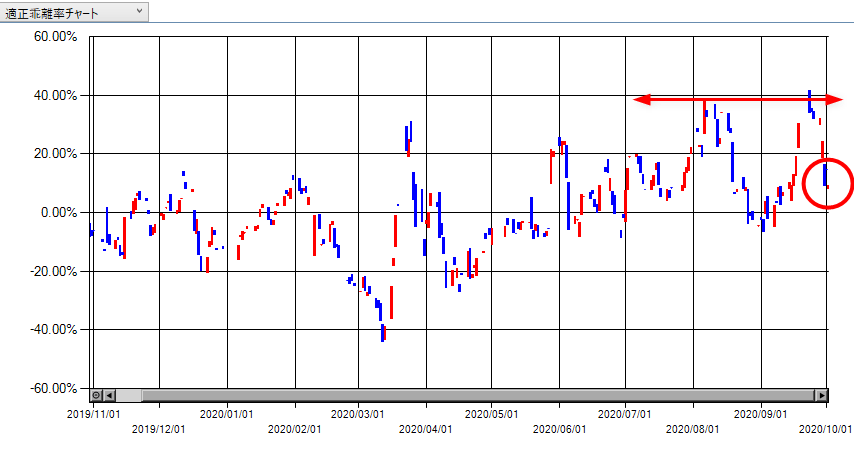

最高値付近での反発②

こちらは窓あけを伴って最高値を突破しましたが大きな陰線で反落しています。前日に「窓開け」しているので少し心配ですがエントリーチャンスです。

こちらは窓あけを伴って最高値を突破しましたが大きな陰線で反落しています。前日に「窓開け」しているので少し心配ですがエントリーチャンスです。

散布図を見るときれいな相関を示しています。

散布図を見るときれいな相関を示しています。

こちらのチャートは窓開けを伴って直近の最高値を更新しましたが、大きな陰線で反落してきました。

窓開けは基本的に勢いがあることを示しますのでエントリーに迷うところですが、このエントリーが可能な理由は大きく2つあり、1つ目はこの窓開けは4連休を挟んだものですので、どちらかというと窓が開いて当然というものです。

そして2つ目ですが、散布図を見てみますと非常にきれいな相関があるペアですので、ある程度のリスクをとってもエントリーが可能というものです。

最高値付近での反発が弱いパターン

こちらは最高値付近で青い陰線がでましたが、前日の陽線の始値を下回っていません。ローソク足で言うとはらみ線状態になっており、反発が弱いと判断できます。

こちらは最高値付近で青い陰線がでましたが、前日の陽線の始値を下回っていません。ローソク足で言うとはらみ線状態になっており、反発が弱いと判断できます。

窓開けからの反発

こちらは窓を開けて最低値を超えましたが大きな陽線で直近の最低値よりも終値が上に戻ってきました。一見エントリーしても良さそうではありますが・・

こちらは窓を開けて最低値を超えましたが大きな陽線で直近の最低値よりも終値が上に戻ってきました。一見エントリーしても良さそうではありますが・・

このチャートですが、慣れていない方でしたら最低値を更新したという理由だけで手を出す必要もないのですが、この様に大きな陽線が出て反発が起きた場合は散布図などがきれいな形でしたらエントリーを一考する方も多い形です。

しかしここで注目するべきはエントリー時の陽線と前日の陰線との間に作った大きな窓です。実はこの窓は週末や祝日を挟んで開いたものではなく、月曜日と火曜日の連続した営業日で開いたものです。

ですので、下落圧力がまだまだ強いことが予想されますので、この場合はエントリーを見送るのが正しい選択です。

③損切りの目安に使う。

株ラボでは初心者の方にはエントリーは2回に分けて、利確5%損切り5%などのルールをおすすめしていますが、ある程度慣れた方には適正乖離率を使った損切り方法をおすすめします。

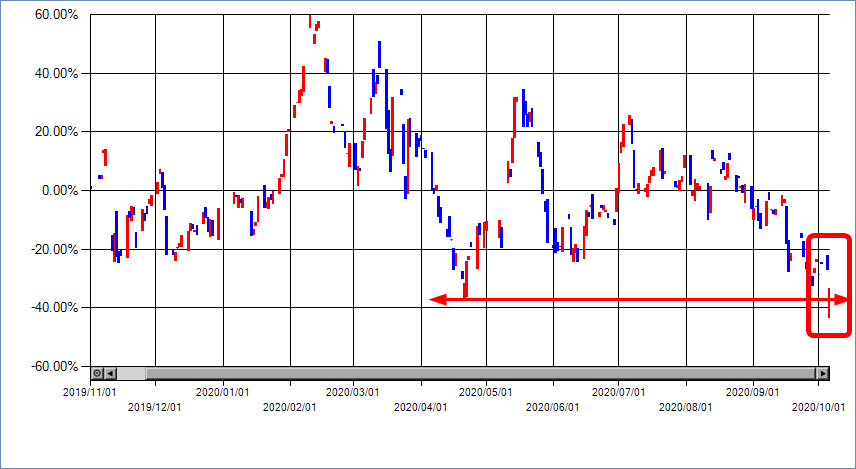

適正乖離率を使ってのエントリーは「直近の抵抗帯で反発をしてから」と、ここまででご説明しましたが、損切りはエントリーした後に、ずるずると抵抗帯を突破したらおこないます。

上記は一旦抵抗帯で赤い陽線がでて抵抗帯よりも内側で引けたのでエントリーしたが、その後ずるずると下がったので損切り。

上記は一旦抵抗帯で赤い陽線がでて抵抗帯よりも内側で引けたのでエントリーしたが、その後ずるずると下がったので損切り。

目安にするのは終値(引け値)が直近の抵抗帯を明確に超えたかどうかです。

レンジの傾向が強い動きでしたら多少突破されても少し深めに損切りを考えても良いですが、勢いよく突破したものに関しては問答無用で浅く損切りです。

適正乖離率チャートを使って安全なエントリーを見つける まとめ