アービトラージ(裁定取引)とは?仕組みと種類の全体像

投資の世界で使われるアービトラージという言葉は、本来「同一の価値を持つものが異なる価格で取引されている際、その差額を理論上は無リスクで抜き取る取引」を指す経済用語です。

経済学におけるアービトラージの定義

基本的には、割安な方を買い、同時に割高な方を売ることで、将来的に価格が収束したタイミングで利益を確定させます。

これは「効率的な市場では同じ価値のものは同じ価格になる」という経済の原則を利用した、極めて理にかなった戦略です。

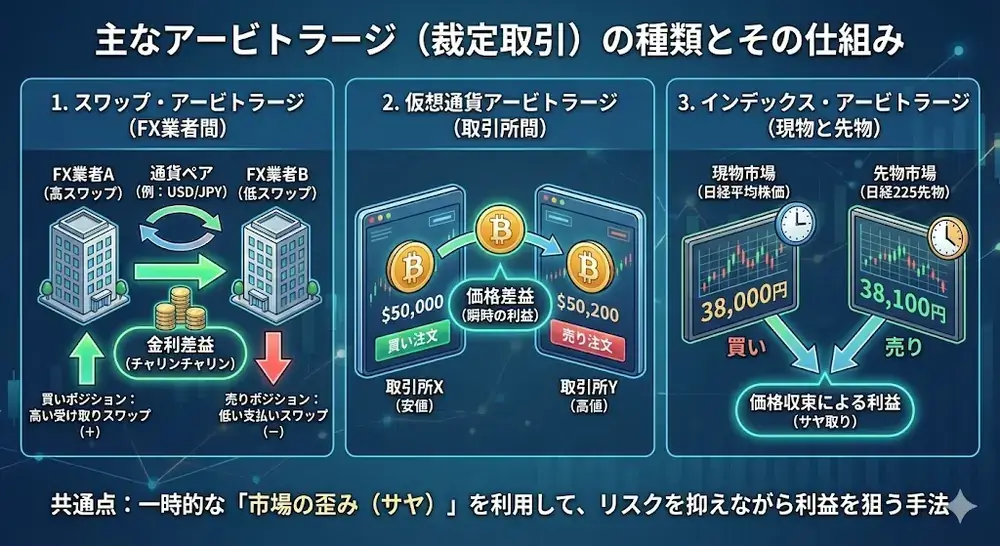

現代金融に存在する多様なアービトラージの種類

現代の金融市場において、この概念は多岐にわたる形で存在しています。

複数のFX業者間の金利差を狙うスワップ・アービトラージ、異なる取引所間の価格差を利用する仮想通貨アービトラージ、さらには現物と先物の価格差を突くインデックス・アービトラージなどがその代表例です。

これらはすべて「一時的な市場の歪み」を利益に変えるという共通の思想を持っています。

「平均回帰」という自然の摂理に基づく収益の根拠

アービトラージが投資の王道とされる最大の理由は、市場には「行き過ぎたものは必ず元に戻る」という平均回帰の性質があるからです。

一時的なニュースや需給の乱れによって、本来は同じ価値を持つはずの2つの銘柄に価格差(歪み)が生じたとしても、価値の本質が変わらなければ、そのサヤはやがて統計的な適正範囲へと収束していきます。

この「物理現象」に近い確実性を味方につけることこそが、裁定取引が時代を問わず機能し続ける数学的な裏付けとなっています。

| 手法 | 主な市場 | 実行難易度 | 構造的リスク | 再現性 |

|---|---|---|---|---|

| FXアービトラージ | 海外FX業者間 | 非常に高い | 約定遅延・規約違反・口座凍結 | 低い |

| 仮想通貨アービトラージ | 国内外取引所 | 高い | 送金遅延・板薄・価格乖離消失 | 低〜中 |

| 株式アービトラージ (サヤ取り) |

東京証券取引所 | 中 | 銘柄選定ミス・一時的乖離拡大 | 高い |

つまり、アービトラージの成否を分けるのは手法ではなく、市場構造そのものです。

アービトラージは本当に「ノーリスク」なのか?誤解と現実

アービトラージ(裁定取引)は、しばしば「ノーリスクで利益を得られる魔法の手法」のように語られることがあります。

しかし、それは理論の一部だけを切り取った誤解に過ぎません。

現実の市場で安定して利益を残せるかどうかは、手法そのものよりも「どの市場で行うか」によって大きく左右されます。

理論上は低リスク、実務では市場選びがすべて

アービトラージが低リスクとされる理由は、「同一価値の価格差がいずれ収束する」という前提にあります。

しかし、この前提が機能するかどうかは、以下の3つの要素に強く依存します。

スピード

FXや仮想通貨市場では、価格差はミリ秒単位で検知され、AIや高頻度取引(HFT)によって瞬時に解消されます。

人間の操作や一般的な自動売買システムが介在する余地はほとんどなく、個人投資家がスピード勝負で優位に立つことは現実的ではありません。

流動性

理論上は同時に「買い」と「売り」を行えても、実際には注文が滑ったり、約定しなかったりするケースが存在します。

流動性の低い市場では、想定していた価格差そのものが成立せず、裁定どころかリスクを抱える結果になりかねません。

規約

特にFX業者では、アービトラージ行為を明確に禁止、あるいはグレーゾーンとしているケースが少なくありません。

価格配信の遅延を突いた取引や業者間裁定は、利益が出た後に口座凍結や出金拒否という形で否定されるリスクを常に伴います。

これは理論ではなく、実務上の重大な制約です。

個人投資家が陥りやすい3つの誤解

誤解① ノーリスク幻想

「裁定取引=絶対に負けない」という認識は危険です。

市場リスクを抑えられる構造であることと、実務上のリスクが存在しないことは別問題です。

スピード、流動性、規約といった要因を無視した裁定取引は、むしろ不確実性の塊になります。

誤解② 自動化すれば勝てる

確かに、アービトラージは数値化・自動化と相性の良い手法です。

しかし、だからこそ現在の市場では、個人が用意できるシステムよりも遥かに高度なAIやアルゴリズムが先行しています。

自動売買を導入すること自体が優位性になる時代は、すでに終わっています。

誤解③ 小資金でも高速で稼げる

理論上、価格差は非常に小さいため、スピードと資金量の両方がなければ大きな利益にはなりません。

小資金・高速回転で稼ぐ発想は、結果として過度なレバレッジや規約違反に近づきやすく、長期的な資産形成とは相反します。

アービトラージは決して幻想ではありませんが、成立する市場と、成立しない市場が明確に分かれる手法です。

重要なのは「理論が正しいか」ではなく、「その理論が今も機能する場所で実践しているかどうか」なのです。

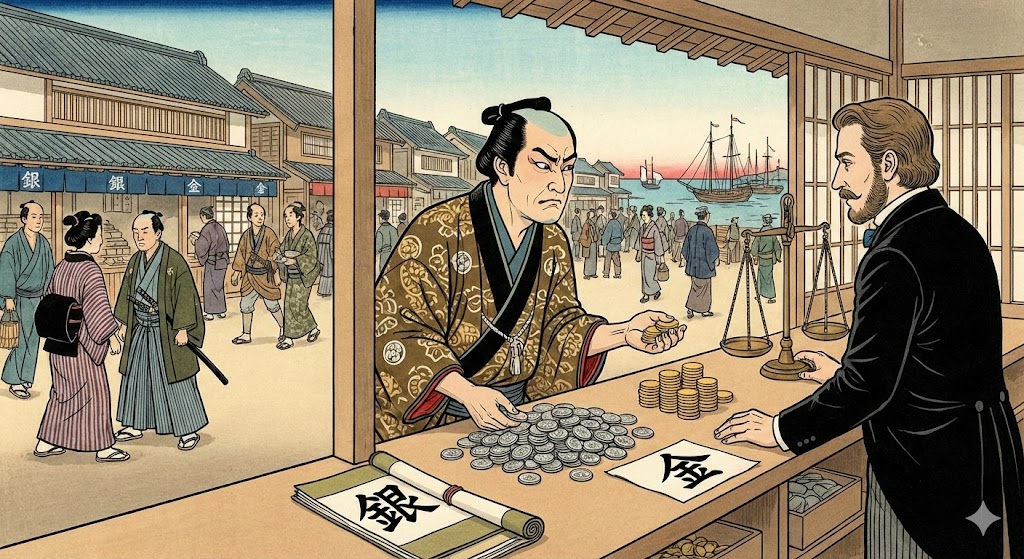

「サヤ取り」と言語の壁:世界標準の投資戦略としての繋がり

日本で古くから親しまれている「サヤ取り」という言葉は、まさに株式市場におけるアービトラージの一種を指す伝統的な呼び名です。

日本伝統のサヤ取りは株式アービトラージの正統進化

歴史を紐解くと、幕末の日本で行われた金銀の交換が最も有名なアービトラージの例と言えます。

当時の日本と海外では金と銀の交換比率に大きな差がありました。商人はこの「市場の歪み」に目をつけ、銀を日本へ持ち込み金に換えて持ち帰るだけで、リスクを抑えながら莫大な富を築いたのです。

現代のアービトラージも、この「市場間の歪み」を狙うという点では全く同じ原理に基づいています。

海外で呼ばれるペアトレードやスプレッドトレードとの共通点

グローバルなマーケットにおいては、この手法は「ペアトレード」や「スプレッドトレード」という名称で広く認知されています。

つまり、サヤ取りを学ぶということは、世界中の機関投資家やプロのトレーダーが実践している国際標準の裁定取引をマスターすることと同義なのです。

統計学と日本的感性が融合した「相関性」の分析技術

海外のペアトレードは主に高度な数学モデルを用いますが、日本のサヤ取りはそこに「銘柄同士の密接な繋がり」を読み解く独自の視点が加わっています。

例えば、同じ原料を使い、同じ市場で競うライバル企業同士は、長期的に見れば双子の数式のように連動した動きを見せます。

こうした日本特有の「企業間の相関」をデータで捉え、統計学的な歪みとして抽出する技術は、世界中の投資家が実践するスプレッドトレードの中でも、特に高い再現性と信頼性を誇る手法と言えます。

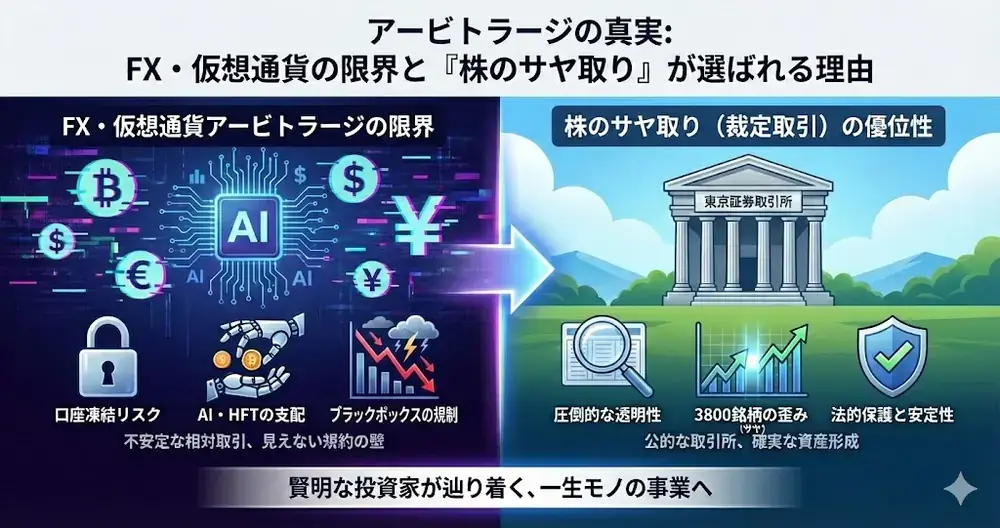

なぜFX・仮想通貨のアービトラージは個人に不利なのか

現在の環境において、FXや仮想通貨を対象としたアービトラージは、かつてのような「個人が隙間時間で稼げる場所」ではなくなりつつあります。

AIとHFT(高頻度取引)の台頭による「隙間」の消滅

テクノロジーの極限までの進化により、単純な価格差はAIや超高速アルゴリズム(HFT)によって瞬時に埋め尽くされてしまいます。

コンマ数秒を争うスピード勝負の世界では、個人投資家がテクノロジーの壁を突破して利益を残すことは極めて困難なのが実情です。

業者リスクと法的規約がもたらす致命的な口座凍結リスク

さらに大きな問題は、FX業者の多くがこうした裁定取引を禁止事項に定めている点です。

価格配信の遅延を突くなどの行為は厳しく監視されており、利益を上げたとしても口座凍結や出金拒否という、相場変動以上の「致命的なリスク」を背負うことになります。

成功者が日本株のサヤ取りを選ぶ論理的必然性

不透明なリスクに疲弊した投資家たちが、最後に辿り着く安息の地が「日本株のサヤ取り」です。

3,800銘柄の多様性が生む「AIでも埋められない歪み」

FXの通貨ペアが数十種類しかないのに対し、日本株市場には3,800を超える銘柄がひしめき合っています。これほど母数が多ければ、どれほどAIが進化してもすべての個別企業の業績や思惑のズレを埋めることは不可能です。

この「取り残された歪み」の多さこそが、株のサヤ取りの圧倒的な優位性です。

公的な取引所が守る圧倒的な透明性と資産の安全性

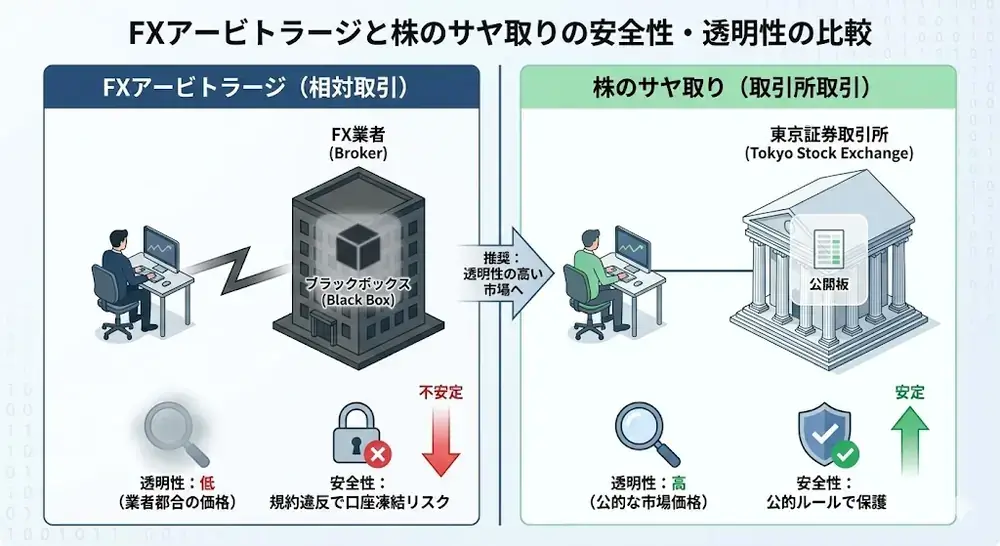

FXが業者との「相対取引」であるのに対し、株は「東京証券取引所」という公的な場での取引です。

正当なルールに基づいたサヤ取り手法であれば、どれだけ利益を上げても不当に口座を制限される心配はありません。

公明正大なルールのもとで自らの戦略を執行できる安心感こそが、長期的な資産形成を可能にします。

信頼性の検証:サヤ取りへの疑問と反論に対する真実

ここで、サヤ取りに対して抱かれやすい懸念についても触れ、その本質を明確にしておきます。

「AIが支配する市場で本当に歪みは残るのか」への回答

AIが数値を解析しても、最後に市場を動かすのは「人間の心理」です。

決算発表やニュースに対する過剰な期待や恐怖が、統計的な適正価格からの乖離を生みます。この「人間の感情」が介在し続ける限り、市場の歪みが完全に消えることはありません。

「低リスク=低リターン」という誤解と資金効率の正体

サヤ取りは為替変動リスクを排除するため、一見すると利益が薄く感じられるかもしれません。

しかし、低リスクだからこそ信用取引による適切なレバレッジ管理が可能となり、複利の力を最大限に活かすことができます。ギャンブル的な手法とは一線を画す、堅実な「事業」としての収益性がそこにはあります。

市場の暴落(ブラックスワン)さえも利益に変えるヘッジの力

多くの投資家が恐れる「○○ショック」のような市場の急落時こそ、サヤ取りはその真価を発揮します。

買いと売りを同量持つ「両建て(ヘッジ)」を徹底しているため、市場全体のパニック売りが発生しても、一方の損失はもう一方の利益で相殺される構造になっているからです。

むしろ、暴落によって正常な判断を失った投資家たちが作り出す「極端な歪み」は、冷静なサヤ取りトレーダーにとっては絶好の収益機会に変わります。

守りながら攻める、この鉄壁の構造こそが、資産を減らさずに増やし続けるためのファイナルアンサーとなります。

アービトラージFAQ

理論上は同一価値の価格差が収束するため、相場変動リスクを抑えやすい手法です。

ただし実務では、約定スピード、流動性、取引規約といった市場構造の影響を強く受けます。

そのため「完全なノーリスク」ではなく、市場選びによってリスク水準が大きく変わる取引と理解する必要があります。

可能ですが、すべての市場で成立するわけではありません。

FXや仮想通貨ではAIや高頻度取引が価格差を瞬時に解消するため、個人が継続的に優位性を保つのは困難です。

一方、銘柄数が多く公的取引所で行われる株式市場では、個人でも再現性を持ちやすい環境が残されています。

最大の理由は取引規約と市場構造です。

FX業者では裁定取引が禁止または制限されているケースが多く、利益が出た後に口座凍結や出金拒否が発生するリスクがあります。

また仮想通貨では送金遅延や流動性不足により、理論通りの裁定が成立しないことも少なくありません。

本質的には同じ裁定取引の一種です。

海外ではペアトレードやスプレッドトレードと呼ばれ、日本では伝統的に「サヤ取り」として発展してきました。

特に日本株のサヤ取りは、相関性や平均回帰を重視する点で、現代の統計的アービトラージと高い共通性を持っています。

あなたの投資を「一過性の裏技」から「一生モノの事業」へ

アービトラージの本質を理解した今、あなたはすでに、単なる相場の予測に頼る一般の投資家とは一線を画す「市場の歪み」を見抜く視点を手に入れています。

しかし、どれほど優れた理論を持っていても、戦う場所を間違えてしまえば、その努力が実を結ぶことはありません。業者の顔色を伺いながら規約の隙間を縫うような危うい取引や、一瞬の速度差に一喜一憂する日々は、本来あるべき「穏やかな資産形成」とは程遠いものです。

私たちが最終的に日本株のサヤ取りを推奨するのは、それが最も法的に守られ、かつ統計的な根拠に基づいた「再現性の高い事業」だからです。

3,800という膨大な選択肢の中から、自分だけの「勝てるペア」を見つけ出し、着実に利益を積み上げていく。このプロセスこそが、2026年という激動の時代において、あなたの資産を本当の意味で守り、育てていくための唯一の正解であると確信しています。

遠回りをする時間はもう必要ありません。当サイトが総力を挙げて作成した「株のサヤ取り入門ガイド」では、今日学んだアービトラージの理論を、明日からの具体的な収益に変えるための実践的な手順を余すことなく公開しています。

理論を現実に、そして確信を利益に変えるための第一歩を、ここから踏み出してみませんか。