バフェットコードとは?

バフェットコードは2018年頃に登場した、無料で株のあらゆる銘柄情報を公開してくれているサイトです。

最近株式投資を初めた方ですと、このバフェットコードの検索機能を当たり前の用に使っているかもしれませんが、バフェットコードが公開される前までの株の銘柄分析と言えば、紙媒体の「四季報」、ヤフーファイナンスや掲示板、IR資料を見たり証券会社が作成する有料の情報などを利用するなどしか手段がなかったんです。

株式の世界はFXや仮想通貨に比べると規制が色々面倒くさくてアナログですからね。

ですので、一つのサイト内だけで企業分析に必要な情報が手に入るというのは、バフェットコード公開当時は衝撃的でした。

バフェットコードのサイトを覗くと、シンプルに検索窓が表示されていて初期のGoogleを彷彿とさせます。広告がないのも好感がもてますね。

投資家さんは、欲しい銘柄の名前かコードを検索窓に入力すれば企業情報がずらーっと、しかも1画面にかなりの情報を詰め込んでくれていてスクロールの手間も最小限で非常に優秀。

今まで企業情報を探すのは結構手間だったんですが、バフェットコードのおかげでだいぶ時間の短縮ができた方はとても多いのではないでしょうか。

(2024/07/27 01:11:04時点 Amazon調べ-詳細)

バフェットコードで見ることができる情報

バフェットコードがとってもありがたいのは、株価や業績情報、PERやROAなどの数値、売上などをすべてグラフ化して表示してくれているところです。

これはバフェットコード登場前までならば自分でエクセルで作成していたものですね。

また、株価動向や過去の様々データの推移までも見ることができます。なにか過去に大きなファンダメンタルズが発生していた時にどれくらいの動きがあったかなどは、今後似たようなファンダメンタルズが出た時の対策を立てやすいですよね。

当サイトで開発している株のサヤ取りソフト「BLSシステム」でまず銘柄を選別してから、バフェットコードで企業分析をする流れは玄人さん好みで利用者様からとても好評です。

個人的にはバフェットコードがあれば他の銘柄情報サイトはいらなくなるのではと思っています。

・株価 時価総額 PER、PBR、ROE、ROA、自己資本比率、配当利回り、売上高、利益、EPS、BPS、配当、健全性、財務諸表、株主情報、開示情報 etc…

その他類似企業比較や株価データのダウンロードまでできます

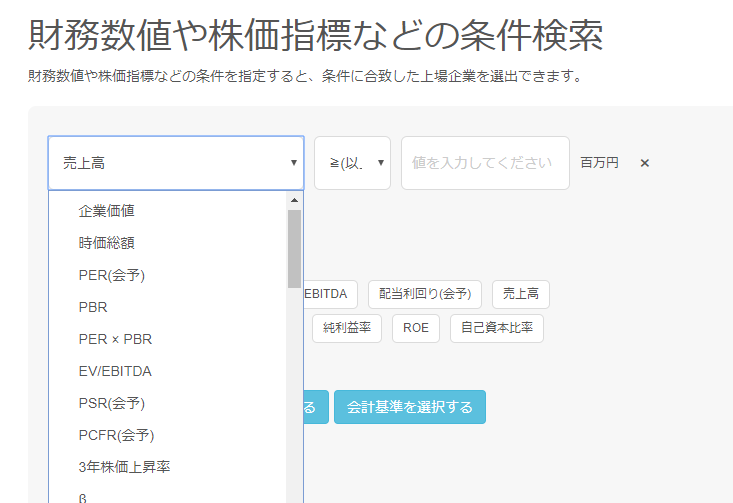

バフェットコードのスクリーニング機能が秀逸!

TOP画面の左側「条件検索」をクリックすると・・

TOP画面の左側「条件検索」をクリックすると・・

さまざまな条件で銘柄をスクリーニングにかけることができます

さまざまな条件で銘柄をスクリーニングにかけることができます

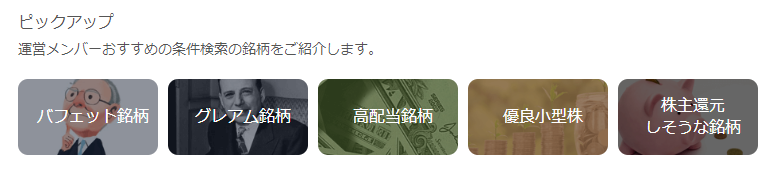

バフェットコードでとても便利な機能がこのスクリーニングです。時価総額やPER、また無料サイトでは珍しいEV/EBITDA(買収コストの目安)などの条件検索までできてしまいます。

この条件は1種類だけでなく、いろいろな条件を付け足してフィルターにかけられるのでご自身の好きな(得意)な銘柄を見つけ出すことができます。

また、新しい銘柄発掘の方法として、例えばご自身が気に入っている企業を数種類ピックアップして、その企業情報から共通のデータを見つけ出して、その条件でスクリーニングにかけると、今まで自分が知らなかった新しい自分好みの企業を見つけ出したりすることもできます。

バフェットコードで株サヤ取り銘柄を選別する

さて、ここからは当サイトで開発している株サヤ取り銘柄検索ソフトの「BLSシステム」で選別した銘柄をさらに詳しく検証するために使える、バフェットコードの便利な情報と考え方をご紹介していきます。

株のサヤ取りは2つのペアを売りと買いで持つ手法ですが、BLSシステムで銘柄ペアの相関を確認した後に、さらに財務状況などの情報をプラスすれば勝率があがります。

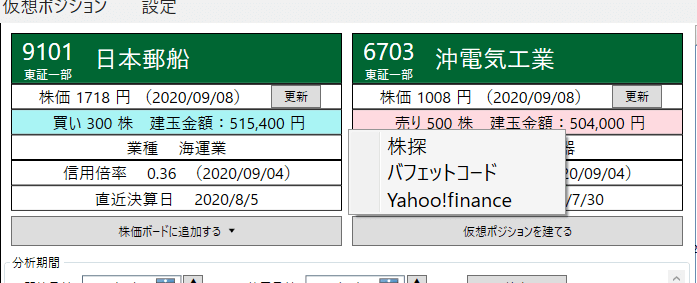

BLSシステムからバフェットコードの見方

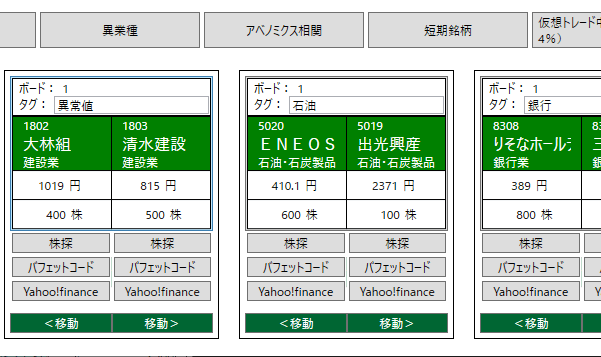

BLSシステムからは複数の情報サイトに移動することができますが、バフェットコードもその1つです。移動の仕方は【企業情報エリア】で右クリックを押します。

するとこのように株探・バフェットコード・Yahoo!financeへのリンクが表示されますので、バフェットコードを選べば表示されている銘柄の財務情報が表示されます。

また、株価ボードからもバフェットコードに直接飛ぶことができます。

また、株価ボードからもバフェットコードに直接飛ぶことができます。

値上がりを期待する銘柄抽出にはEPSの推移を比較する

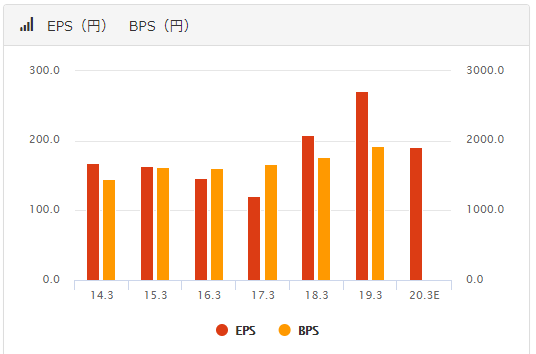

バフェットコードでは過去のEPSの推移を見ることができます。

EPSは一株あたりの利益を表していて、企業が手元の資金に対してどれだけ効率的な運営をしているかがひと目で分かります。

サヤ取りの銘柄ペアを選ぶ時に、買い銘柄はこの推移が上昇傾向のものを選び、売り銘柄ならば、この推移が下降気味または横ばいのものを選ぶことによってサヤの利益が確定しやすくなります。

ROAで効率的に運営している企業を選ぶ

ROAは純資産利益率と言って、企業が持っている資産でどれだけの利益を産んでいるかの指標です。

サヤ取りの買い銘柄のROAは4~5%以上あるのが理想ですが、製造業のように設備投資にお金がかかる業種のROAは低くなり、IT企業のように設備投資にお金がかからない業種ほど高くなります。

そのため、ROAは主に同業種間での比較に使います。

BPS(予想)一株当り純資産が安定している株を選ぶ

BPSは一株あたりの純資産(自己資本)を表しています。純資産(自己資本)は資産から負債を差し引いたものですね。

主に会社の安定性を判断する時に見るべき指標です。

こちらが高ければ高いほど安定している企業と言えます。(2019年3月時点で、トヨタのBPSは6,830.92円、ソフトバンク260.51円で、どちらが安定しているかは一目瞭然ですね )

また、サヤ取りの銘柄選別時に使う意味としては、このBPSというのは例えばですが、会社が解散した時に株主のもとに残る純粋な価値を表しています。

ですので、銘柄比較の際にこの価値が近い銘柄(業種によってBPSの平均は変わりますので同業種同士の比較が望ましい)を選ぶのが良いです。

配当(利回りや、過去の推移、減配や増配)も重要

配当金額は株主にとって、その企業がどれだけ利益をもたらすかがわかりやすい指標ですので、株価に大きな影響を与えます。

しかしただ配当が高い銘柄を選んでも、それは利益の多くを配当として株主に還元しているわけですから、設備投資など企業が成長するのに必要な部分へ回す資金が少なくなるということでもありますから、業種によっては配当が高すぎるのも考えものです。

株サヤ取りで2銘柄を比較の際には、配当が業界の平均よりも異常に高いものや、配当利回りに大きな差があるペア、過去の配当を見て直近に片方の銘柄だけ減配などしていた場合はそのまま価格の相関が崩れてしまうことがあり得るので、別のペアを探したほうが良いかもしれませんね。

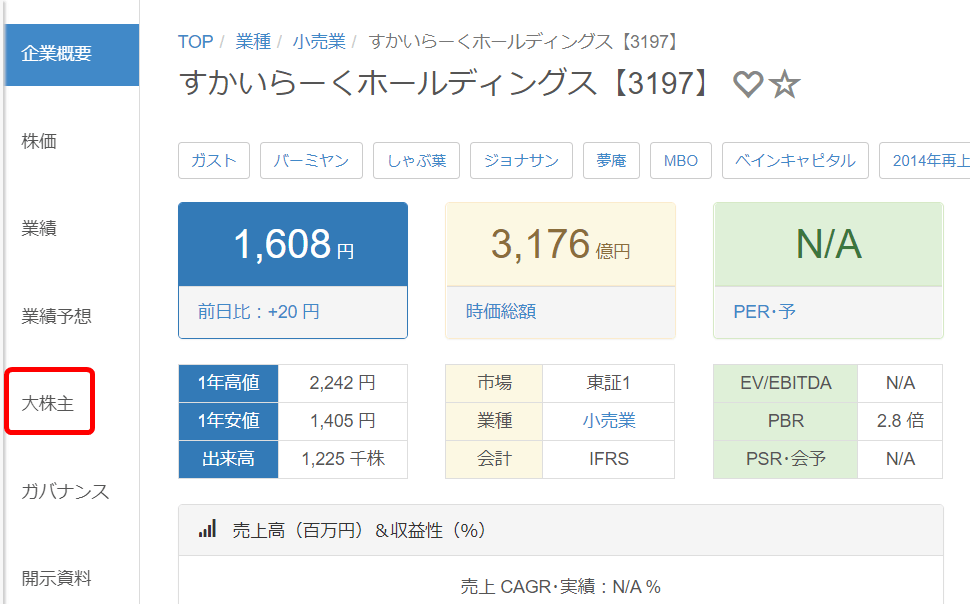

株主情報をみれば将来的な動きも読みやすい

バフェットコードの企業情報ページから大株主の一覧を見ることができます。

サヤ取りの買い銘柄には経営者や創業者の持ち株比率が高いもののほうが将来性があり、また外国法人の名が多くを占めている場合は、下げるときの勢いが強いことが多いので、売り銘柄の場合は利確を引きつけるなどの予測が立てられます。

統計に基づいた利益の出やすい銘柄の特徴

・時価総額が大きい大型株よりも小型株のほうが利益が大きくなりやすい。

・投資(設備投資ではない)に積極的な会社はリターンが低い。投資やM&Aに積極的でない会社のほうが利益が大きくなりやすい。

・流動性は低い銘柄のほうが利益が出やすい

【株銘柄検証サイト】バフェットコードのスクリーニング機能が秀逸 まとめ