信用格付けの概要

信用格付けとは、債券や企業の発行者の信用力を評価し、その返済能力を格付けするものです。

格付け機関が独自の基準に基づいて評価を行い、投資家はこれを参考に投資判断を行います。信用格付けが高いほど、返済リスクが低く、低いほどリスクが高くなります。

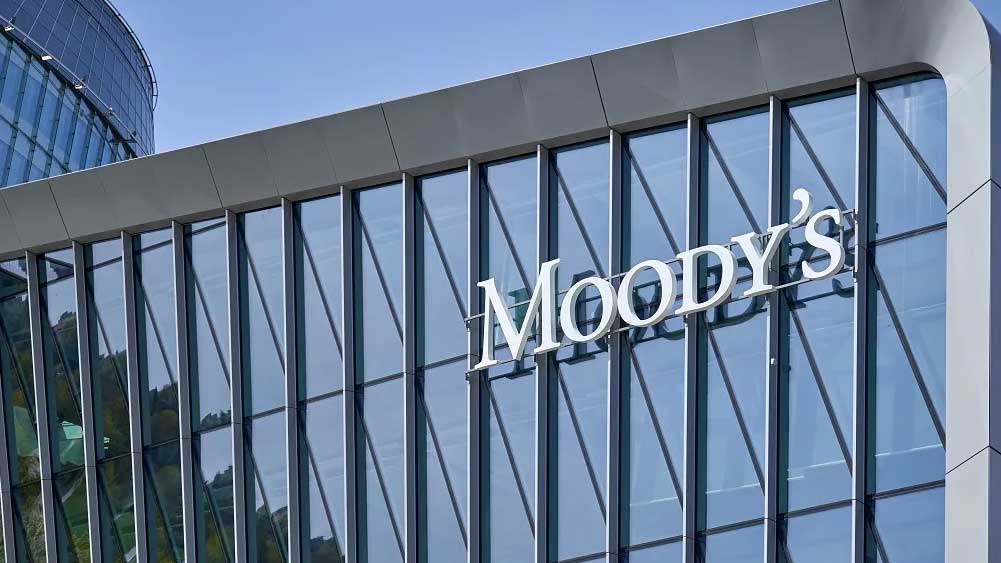

主要な格付け機関

世界的に認知度の高い格付け機関は、以下の3つが挙げられます。

スタンダード・アンド・プアーズ(S&P)

ムーディーズ・インベスターズ・サービス(Moody’s)

フィッチ・レーティングス(Fitch Ratings)

これらの格付け機関は独自の格付け基準を持っており、それぞれ異なる格付け記号を使用しています。

格付けの要因

信用格付けには、以下のような要素が考慮されます。

経済状況 政治リスク 財政状況 債務残高 成長見通し

これらの要素を総合的に分析し、発行体の信用力を評価して格付けが行われます。

長期債及び発行体格付の格付け記号

各格付け機関における長期債及び発行体格付の格付け記号は以下の通りです。

目安として、BBB以上の格付けを信用度が比較的良好だと考えられる「投資適格格付け」、BB以下を信用度が低いと考えられる「投機的格付け」といいます。

スタンダード・アンド・プアーズ(S&P)

AAA:最高の信用力

AA+、AA、AA-:非常に高い信用力

A+、A、A-:高い信用力

BBB+、BBB、BBB-:中程度の信用力

BB+、BB、BB-:投機的な信用力

B+、B、B-:高リスクの投機的信用力

CCC+、CCC、CCC-:非常に高リスクの投機的信用力

CC:デフォルトが高確率

C:デフォルト中

D:デフォルト

ムーディーズ・インベスターズ・サービス(Moody’s)

Aaa:最高の信用力

Aa1、Aa2、Aa3:非常に高い信用力

A1、A2、A3:高い信用力

Baa1、Baa2、Baa3:中程度の信用力

Ba1、Ba2、Ba3:投機的な信用力

B1、B2、B3:高リスクの投機的信用力

Caa1、Caa2、Caa3:非常に高リスクの投機的信用力

Ca:デフォルトが高確率

C:デフォルト中

フィッチ・レーティングス(Fitch Ratings)

AAA:最高の信用力

AA+、AA、AA-:非常に高い信用力

A+、A、A-:高い信用力

BBB+、BBB、BBB-:中程度の信用力

BB+、BB、BB-:投機的な信用力

B+、B、B-:高リスクの投機的信用力

CCC+、CCC、CCC-:非常に高リスクの投機的信用力

CC:デフォルトが高確率

C:デフォルト中

D:デフォルト

有名企業の評価

アメリカの企業

アップル (Apple Inc.)

S&P: AA+

Moody’s: Aa1

Fitch: AA+

アマゾン・ドット・コム (Amazon.com Inc.)

S&P: AA-

Moody’s: A2

Fitch: AA-

アルファベット (Alphabet Inc.)

S&P: AA+

Moody’s: Aa2

Fitch: AA

マイクロソフト (Microsoft Corporation)

S&P: AAA

Moody’s: Aaa

Fitch: AAA

ザ・コカ・コーラ・カンパニー (The Coca-Cola Company)

S&P: A+

Moody’s: A1

Fitch: A+

日本の企業

トヨタ自動車 (Toyota Motor Corporation)

S&P: A+

Moody’s: Aa3

Fitch: A+

ソニー (Sony Corporation)

S&P: A-

Moody’s: A3

Fitch: A-

ソフトバンクグループ (SoftBank Group Corp.)

S&P: BB+

Moody’s: Ba1

Fitch: BB+

三菱UFJフィナンシャル・グループ (Mitsubishi UFJ Financial Group)

S&P: A

Moody’s: A1

Fitch: A

日本電信電話 (NTT)

S&P: A+

Moody’s: A1

Fitch: A+

信用格付けの影響

信用格付けは、発行体の借り入れコストや投資家の選択肢に影響を与えます。

格付けが高いほど、発行体の借り入れコストは低くなり、投資家にとって安全性が高いと判断されることが多いです。逆に、格付けが低い発行体は、高い利回りを求められることがあります。

また、制度投資家や銀行などの金融機関は、投資ポリシーや規制によって、格付けが一定の水準以上の発行体にのみ投資が許されている場合があります。このため、信用格付けは発行体の資金調達手段や投資家層にも影響を与えることがあります。

リーマン・ブラザーズの破綻

2008年9月、アメリカの大手投資銀行リーマン・ブラザーズが破綻しました。

この破綻は、世界的な金融危機の引き金となりました。リーマン・ブラザーズは、サブプライムローン(低信用者向け住宅ローン)を含む複雑な金融商品を取り扱っており、格付け機関はそれらのリスクを適切に評価できないまま高い格付けを与えていました。

その翌月には破綻し、世界中に金融危機が広がりました。この出来事は、格付け機関の評価基準や役割に対する批判を呼び、格付け機関のあり方を見直すきっかけとなりました。

ギリシャの債務危機

2010年代初頭、ギリシャは深刻な債務危機に直面しました。ギリシャ政府は、財政赤字を隠蔽していたことが発覚し、信用格付けが急激に引き下げられました。格付け機関の判断が、ギリシャの財政状況を一層悪化させる要因となり、ユーロ圏の経済に影響を与えました。

格付け機関の判断が、国際市場での国債利回りや資金調達コストに影響を与えることが明らかになり、その影響力が改めて注目されました。

また、格付け機関が政治的な圧力や利益相反によって評価が歪んでいるのではないかとの批判も浮上しました。この出来事は、格付け機関の独立性や透明性を向上させるための規制改革が求められるようになり、格付け業界の見直しを促しました。

エンロンの破綻

エンロンは、2001年にアメリカで破綻したエネルギー関連企業です。

エンロンは、複雑な会計手法を用いて損失を隠蔽していました。破綻直前まで、格付け機関はエンロンに高い格付けを与えていました。しかし、エンロンの不正会計が明らかになり、企業価値が急速に失われ、最終的には破綻しました。

この事件は、格付け機関が企業のリスクを適切に評価できないことが問題視され、格付け機関の信頼性に疑問が投げかけられました。

2025年5月のアメリカ国債格下げについて

2025年5月のアメリカ国債格下げ(ムーディーズ「Aaa」→「Aa1」)が市場に与えた影響ですが、2011年のS&Pがアメリカ国際の格下げを行った時よりも影響が小さかったです。

これは以前よりも格付けの信頼性が落ちていることもありますが、別の理由として以下が挙げられます。

市場の織り込み済み

財政赤字拡大が予想され、格下げは驚きではなかった。Xでも「影響限定的」との声。

米国債の代替不在

米国債は世界最大の安全資産。AAA喪失でも需要が強く、売り圧力が抑えられた。

投資ルールの変化

昔は年金機構や保険会社のポートフォリオに格付けがAAAの商品のみを組み込むというルールが一部あったが、今は柔軟性が増し、格下げによる売却圧力が減った。

市場の成熟化

投資家は格下げに過剰反応せず、米国のデフォルトリスクゼロを重視。

信用格付とは? まとめ