追証とは?

FXから株にいらしたばかりの方ですと「追証」って聞いたことがないかもしれませんが、FXの世界で言いますと「マージンコール」と同じものです。

レバレッジ(証券会社にお金を借りて元手よりも多くの取引ができる)を掛けて取引をするFXや株の信用取引では、持っているポジションが暴落などで大きなマイナスになった時に追証になります。

証券会社から「あなたの口座の残高が足りないですよ、追加で口座に入金してくれないと今もっているポジション全部強制決済しますからね」というまあ死刑宣告のようなものですね(オソロシヤ・・)

「追証は絶対イヤだ!」という人は信用取引をおこなわず、自己資金内で現物株の買いだけで取引をすれば購入した株券はすべて自分のものですので、それがたとえ0円になっても証券会社からの追証の連絡は来ません。

自分のお金がなくなっただけで誰にも迷惑はかけていませんからね。

しかし当サイトでおすすめしている株のサヤ取り(両建て必須)を行う場合は、証券会社から株を借りて空売りが必須ですので信用取引を必ず使わなければいけません。追証はそんな時に関わってきます。

追証は信用取引で発生する

信用取引は現物で購入するだけの取引と違い証券会社にお金を借り、レバレッジ(3.3倍)をかけて運用資金を増やすことができ、株を借りて空売り(FXだとショート)ができるのが特徴です。

この空売りは証券会社に貸株料という金利のようなものを支払って株を借りて市場で売ることです。

ただし証券会社もなんの担保もナシに株を貸してくれるわけがありません。そこで担保として必要となってくるのが委託保証金です。(FXだと証拠金)

委託保証金とは?

委託保証金とは信用取引の担保として証券会社にあずけるお金のことです。委託保証金の3.3倍までを証券会社が肩代わりしてくれて資産の運用を行うことができます。

お金の代わりに株を担保にすることもでき、この場合は証券会社によってもかわりますが、だいたい掛目80%以下の評価で計算されます。

委託保証金は法令で「最低30万円・信用取引約定代金の30%以上」と決まっており、FXと比べると必要資金が多くなりますが、万が一暴落でやられてしまった時にそれだけ手元に残るお金も多いということで、投資家保護の観点でみるとFXよりも株のほうが安全です。

委託保証金維持率とは?

そして追証に関わるものとして、委託保証金維持率というものがでてきます。

委託保証金維持率は、株の約定代金に対する委託保証金の割合です。

例えば株ラボでおすすめしていますSBIネオトレード証券ですと、委託保証金維持率が20%ラインを下回ると追証が発生します。(この追証が発生するラインのことを最低委託保証金維持率といいます)

委託保証金維持率 =(委託保証金 – 含み損)÷ 約定代金×100

ちなみに上記の式から初心者が注意するべきは、委託保証金は含み損が出れば減ってしまうということです。

特に株はFXよりも値動きが荒いため、レバレッジが低いから委託保証金も余裕とは思わずに、余裕を持って運用しましょう。

委託保証金維持率は80~100%くらいが安全

評価損益の許容度は人によって違いますが、投資を始めたばかりの人やサヤ取りを始めたばかりの方はまず委託保証金維持率は100%程度で取引を行いましょう。

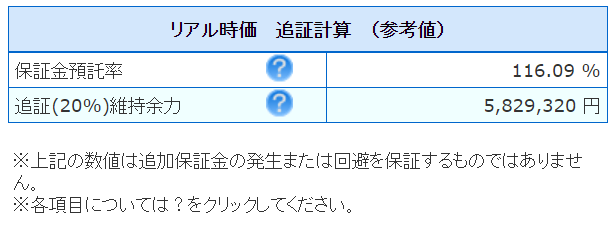

両建ての取引コストが安いので株ラボでオススメしているSBIネオトレード証券をご利用でしたら、メニューの「余力照会(信用)」から下記のリアル時価の保証金預託率(委託保証金維持率)を見ることができます。

ここはリアルタイムで現在の保証金預託率(委託保証金維持率)を計算してくれています。SBIネオトレード証券のサイトの別項目にも保証金預託率は表記されていますが、こちらの「リアル時価」のほうが正確です。

100%というのは、もし100万円を口座に入れた場合に、100万円分の株式を持つということです。ペアでしたら一つの銘柄辺り50万円分ということですね。これで100%です。

そして取引に慣れていくと追証維持余力(20%)をみて「100%だと意外と余裕がある」ということにお気づきになるかと思います。

そのあたりを見ながら少しずつ委託証拠金率の調整をおこない、メンタルにこないちょうどよい数値を見極めていくのがよろしいかと思います。

サヤ取りは暴落時でも一気に損失が膨らむということが少ないので、通常取引よりは余裕があるのです。

追証がでたらどうなるの?

証券会社ごとに追証が発生するラインは多少変わりますが、最低委託保証金維持率を割って追証がでた場合、期限内に追加で委託保証金を証券会社に預け入れるか、建玉を決済して、委託保証金維持率を30%以上に戻す必要があります。

期限は証券会社によって変わりますがだいたい2~3営業日以内までに委託保証金維持率を回復させる必要があります。

もしこの期限内に維持率を30%以上に回復できない場合は、証券会社によって強制で建玉を決済されてしまいます。これを強制ロスカットといいます。

ちなみに追証が発生した後に、株価が戻って委託保証金維持率が戻ったとしても証券会社から届く足りない金額分を振り込まなければいけない場合が多いです。

| 証券会社 | 最低委託保証金維持率 | 証拠金支払期限 | 強制ロスカット日 |

| SMBC日興証券 | 25% | 2営業日目まで | 3営業日目前場寄り |

| SBI証券 | 20% | 3営業日目まで | 4営業日目前場寄り |

| auカブコム証券 | 25% | 6営業日目まで | 7営業日目前場寄り |

追証になる取引は根本的にルールの見直しが必要

レバレッジを掛けてリターンを求めるのはそれぞれのスタイルによりますが、追証をうける取引は手法自体の見直しが必要です。

下記はバルサラの破産確率表といいまして、ピンク色の部分が取引を続けると100%破産する勝率と損益率(リスクリワード)で、青が破産確率0%で安全な取引ということです。

投資の世界では大前提として破産率0%の範囲で取引おこなうべきですが、多く初心者の方が破産率100%の部分で取引を行っているという事実があります。

バルハラの破産確率表の詳しい計算方法は下記の記事に書きましたのでぜひご覧くださいませ。

https://fx-ea-labo.com/sayadori/risk-reward/

サヤ取りで追証にならないために

どの様な手法も用いても突発的なポジティブ&ネガティブニュースには翻弄されるのが投資の世界です。

昨日まで利益がでていたポジションが一夜にして一気にマイナスを抱えるということは投資をやっている人ならば経験があることでしょう。

当サイトでご紹介している株のサヤ取り手法でも、突発的なニュースは一般的な手法に比べれば耐性があるとは言え、完全には避けられません。

そこでここではサヤ取りを行う時に追証を避けるためのコツをご紹介していきたいと思います。

ストップ高ストップ安になる銘柄を持たない

「S高S安になる銘柄を持たない」というのは昔から株取引では王道の予防方法です。

S高S安で値がつかずに、予期せぬサヤの動きになる銘柄の多くは流動性が低い銘柄です。

市場で言うとマザーズ、ジャスダックが当てはまります。ですので、最初からこのような市場を避けて、日経225に絞って取引をするというのは一つの方法です。

もちろん225銘柄でもストップ高(安)はありますが、低位株に比べれば数日連続で値がつかないなんてことはありませんし、発生率も10%以下です。

ただし、このストップ高ストップ安は損失と利益になるパターンは上下50%ですので、長い目で見ればあまり気にする部分ではないとも言えます。

なお、流動性の低い株に手を出す場合ですが、短期のサヤ取りの場合は、サヤが限界まで開いたところでエントリーすることが多いのですが、その場合、直近ですでに大きなニュースが出ている場合が多いです。

そのような銘柄でしたら突発的なニュースは避けることができるといえるでしょう。

決算日が近い銘柄は避ける

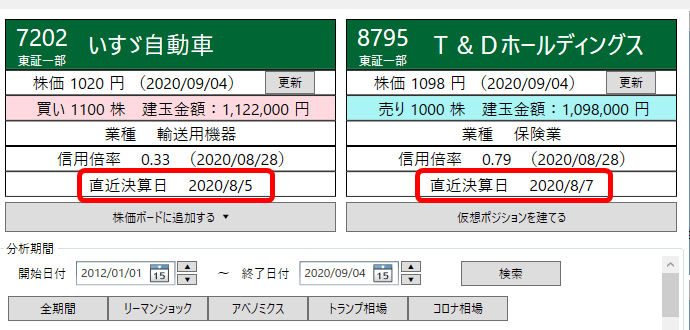

こちら無料で利用できる株サヤ取り検索ソフトであるBLSシステムの企業情報画面です。ここには決算日が表示されるので意識されている方は多いかと思います。

決算が近い銘柄はそこへ向けて一方的な動きをする場合が多く、さらには決算日に予想外の決算内容が飛び出すこともありますので、最初から取引をしないという方法は有効です。

ただしサヤ取りの場合、平時にポジションを持ったとして、しばらく損益がマイナスだった場合、決算日をきっかけにサヤが急に縮みだすというパターンはよくありますので、中長期投資の場合はチャンスの日でもあります。

優待や配当が人気の銘柄は避ける

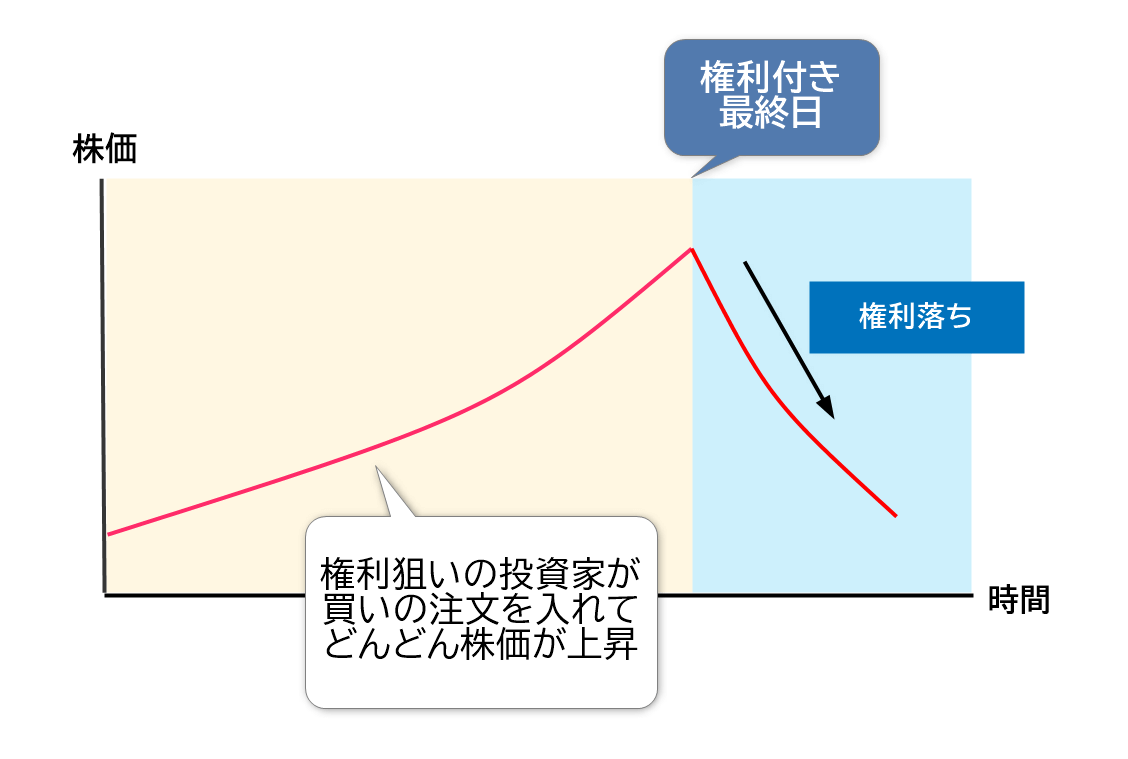

こちらは突発的な話ではなく、予想が可能な内容です。

企業には投資家を集める目的で魅力的な株主優待や配当を多く分配しているところが少なくありません。

そういった銘柄に関しては、優待などを獲得する事ができる権利付き最終日が近くなると一方的に株価が上がることが多いです。

特にイオン、すかいらーく、オリックス、日清、マクドナルドなどの銘柄が有名ですね。

この値上がりに関してはとにかく「権利がほしい」という個人投資家の願いが詰まっているので、合理的な動きをせずにサヤ取りの限界値を突破することが度々あります。

ですので、優待や配当が人気の銘柄の権利付き最終日には注意が必要です。

金余りの時はサヤが一方的に開く

コロナが経済に与える影響が大きいということで、世界中で一斉に金融緩和が行われました。コロナウィルスの影響が鮮明になった2020年4月にアメリカだけで2兆2000億ドルの経済対策費が用意されましたが、その後も3兆ドル規模の対策の話がでるなど、ここ数年で一番大きな規模です。

しかしこのようなお金は庶民の生活に直接は届きません。多くは債券市場や株式市場にまわることになります。

ひとまず未曾有のお金が市場になだれ込んでくるので、もしサヤの限界に位置していてもそこへ大きなお金が入ってくるのがこういう金余りの相場です。

そのため相関が崩れてしまうことがあるんですね。そのため平時よりも委託保証金維持率を10~20%ほど余裕をもたせた資金管理を推奨します。

大口が入った時はサヤが一方的に動く

「大量保有報告制度」というルールをご存知でしょうか?別名5%ルールとも言われるものです。

これは上場企業の発行済み株式の5%以上を保有した株主は、個人法人関係なく、保有した日から5営業日以内に「大量保有報告書」財務局に提出しなくてはならないというルールです。

この大量保有報告書はEDINETや株探などの株情報サイトで一般投資家も見ることができます。

そしてこの保有報告書ですが、「もともと持っていた大口の比率が0.3%増えた~」程度でしたら良いのですが、「新規で大口がでてきた」時は少し注意が必要です。

流動性の高い株でしたら影響は少ないですが、マザーズやジャスダックの銘柄ですと一方的に株価が進むこともあります。

その場合はもちろん相関がくずれることもありますので資金管理には注意が必要です。

サヤ取りで気をつけたい追証と委託保証金維持率の解説 まとめ